Desde el inicio de la primera criptomoneda del mundo, Bitcoin, hemos visto innovaciones de todo tipo, desde monedas estables hasta proyectos financieros descentralizados en toda regla. Mientras que las monedas estables aportaron estabilidad a las criptomonedas altamente volátiles, DeFi introdujo nuevas formas de generar ingresos. Uno de esos métodos populares es el préstamo.

El inicio de la pandemia ha hecho que la gente busque una opción de inversión. Los préstamos de DeFi presentaron la preposición de ganar dinero con las tenencias de criptomonedas sin los porteros tradicionales de los préstamos. En lugar de bancos u otras entidades centrales, las personas ahora pueden elegir una plataforma descentralizada para pedir prestado o prestar préstamos. El resultado fue la explosión de esta nueva forma de préstamos, con más de $ 29 mil millones bloqueados en diferentes plataformas de préstamos DeFi.

En este artículo, exploramos algunos de estos protocolos de préstamos y descubrimos cómo funcionan:

MakerDAO

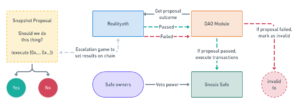

Desarrollado por Rune Christensen en 2018, MakerDAO es una tecnología de creación de organizaciones para préstamos y una moneda estable en la red Ethereum. Permite a los usuarios con criptomonedas prestarse capital en una moneda estable llamada DAI. La plataforma es el principal protocolo de préstamos en DeFi pulse, con más de $ 10.11 mil millones en activos bloqueados.

¿Cómo funciona?

Cualquiera puede bloquear criptos en un contrato inteligente para crear una cierta cantidad de DAI. Estos DAI pueden luego convertirse en fiat o intercambiarse por cualquier otro activo criptográfico. Cuanto más cifrado esté bloqueado, más DAI se puede tomar como préstamo. Para desbloquear los activos digitales bloqueados, los usuarios deben devolver su préstamo DAI junto con las tarifas de MakerDAO.

Como la mayoría de las criptomonedas son volátiles, cuando el precio de un activo bloqueado cae por debajo de un rango específico, MakerDAOEl protocolo vende inmediatamente la garantía para devolver el DAI prestado más las multas y tarifas. Esta amenaza de liquidación mantiene estable el proyecto y asegura que nadie explote el sistema. Considerando que, cuando aumenta el precio de un activo bloqueado, los usuarios obtendrán DAI adicional.

Además de la moneda estable de DAI, MakerDAO usa tokens MKR para gobernar su sistema y respaldar la estabilidad de DAI. El DAI se crea cuando alguien obtiene un préstamo, y el MKR se crea o se quema dependiendo de qué tan cerca esté el DAI de su paridad de $ 1. Si DAI es estable, el protocolo quema MKR para disminuir el suministro total. Cuando DAI cae por debajo de la paridad de $ 1, se emite más MKR, lo que aumenta el suministro y mantiene la estabilidad del protocolo de préstamos de MakerDao. En términos de utilidad, los titulares de MKR pueden votar sobre las decisiones de gobierno de MakerDAO. Además, reciben incentivos por actuar en el mejor interés del protocolo.

Compuesto

Inventado por un ex economista Robert Lishner, Compuesto ha sido el protocolo de préstamos líder en el espacio DeFi. Permite a los prestatarios obtener préstamos garantizando sus criptos y permite a los prestamistas otorgar préstamos bloqueando sus activos digitales. El compuesto puede parecer que funciona como otros protocolos de préstamos, aunque se diferencia al tokenizar los activos bloqueados en su sistema a través de cTokens.

¿Cómo funciona?

Al igual que MakerDAO, Compound también utiliza cripto como garantía para prestar dinero. Sin embargo, en lugar de DAI o algún otro token, Compuesto emite cTokens ERC-20 (o tokens compuestos) que representan los fondos de los usuarios bloqueados en su protocolo. En términos más simples, cuando los usuarios depositan cualquier cripto como garantía, obtendrán una cantidad equivalente de cTokens. Por ejemplo, por poner ETH, los usuarios obtendrán cETH.

Por otro lado, los usuarios pueden depositar sus criptos para ganar intereses. Por ejemplo, por depositar ETH para generar interés en el Compuesto, los usuarios reciben cETH. Cada activo encerrado en el protocolo tiene su valor, y la cantidad de demanda y oferta del activo subyacente determina las tasas de interés que recibirán y pagarán los prestamistas y prestatarios. Otro factor único de Compound es que todos los cTokens generados a cambio de criptos se pueden usar, mover y comerciar libremente en otras aplicaciones DeFi.

Además de ganar intereses sobre activos criptográficos, los usuarios también pueden pedir prestados otros criptomonedas en el Compuesto depositando una garantía a cambio de "Poder de préstamo". Cuanto mayor sea el "poder de préstamo", más criptos se pueden pedir prestados. El compuesto evita la liquidación de activos bloqueados trabajando en el concepto de sobregarantía. Significa que los prestatarios deben ofrecer más valor del que desean pedir prestado.

Para lograr la próxima era de préstamos y préstamos en DeFi, TrustToken ha lanzado TrueFi - un protocolo de crédito para préstamos sin garantías. El protocolo TrueFi agrega algo nuevo a los préstamos en cadena: puntajes de crédito cripto-nativos informados por datos dentro y fuera de la cadena, así como la sabiduría de la multitud de titulares de tokens TRU. Su enfoque único ha originado más de $ 105 millones en préstamos, sin incumplimientos, desde noviembre de 2020. Al momento de escribir, el valor total bloqueado en TrueFi es cercano a los $ 100 millones.

¿Cómo funciona?

A diferencia de otros protocolos de préstamos, TruFi no requiere que los prestatarios aprobados depositen garantías para los fondos del préstamo. Los préstamos se obtienen de grupos de préstamos financiados por depositantes de monedas estables como TUSD, USDC y pronto USDT, en los que los depositantes obtienen una tasa de rendimiento competitiva pero también aceptan cierto riesgo en caso de incumplimiento. Para pedir prestado, los solicitantes envían datos sobre su historial comercial y criptográfico, lo que da como resultado un puntaje crediticio que establece los términos de los préstamos TrueFi de los prestatarios y, finalmente, puede informar los préstamos en otras plataformas DeFi.

Los prestatarios que no devuelvan el dinero dentro del tiempo asignado enfrentarán acciones legales de conformidad con un contrato de préstamo ejecutable firmado durante el proceso de incorporación y un impacto en su puntaje crediticio.

En la primera versión de TrueFi, los préstamos se otorgaron sobre la base de las propuestas de los prestatarios votadas por los interesados en TRU. Sin embargo, en el TrueFi V3 recientemente lanzado, la plataforma se basa en un modelo de crédito informado por varios factores, incluido el historial de pagos, los antecedentes de la empresa, el historial operativo y comercial, los activos bajo administración y las métricas crediticias. Además, con este lanzamiento de V3, TrueFi brinda soporte para múltiples activos en el espacio de préstamos no garantizados, que pronto respaldará casi cualquier activo en Ethereum para prestar y pedir prestado.

Palabras finales

El crecimiento de los préstamos DeFi en los últimos años es una prueba de que esta tendencia tiene el potencial de remodelar todo el sistema financiero. Sin embargo, al igual que cualquier tecnología, también tiene atributos desagradables. ¿Qué pasa si un contrato inteligente de terceros en un protocolo de préstamos es defectuoso? También existe el riesgo de que el APY prestado aumente drásticamente en un período corto.

Si bien todo el proceso de préstamo es simple con los protocolos mencionados anteriormente, los usuarios deben ser cautelosos y asegurarse de operar en una plataforma segura.

conseguir una Edge en el mercado de criptoactivos

Acceda a más información y contexto sobre criptografía en cada artículo como miembro pago de Borde CryptoSlate.

Análisis en cadena

Instantáneas de precios

Más contexto

¿Te gusta lo que ves? Suscríbase para recibir actualizaciones.

Fuente: https://cryptoslate.com/how-defi-lending-can-restructure-older-financial-systems/

- 11

- 2020

- Agreement

- Todos

- aplicaciones

- artículo

- activo

- Activos

- Bancos

- MEJOR

- mil millones

- Bitcoin

- Tomando Prestado

- Construir la

- capital

- compañía

- Compuesto

- contrato

- crédito

- cripto

- activo criptográfico

- criptomonedas

- criptomoneda

- DAI

- datos

- Descentralizado

- Finanzas descentralizadas

- DeFi

- Demanda

- digital

- Acciones digitales

- ERC-20

- ETH

- Etereum

- red ethereum

- Intercambio

- Cara

- Costes

- fíat

- financiar

- financiero

- Nombre

- formulario

- fondo

- financiado

- fondos

- gobierno

- Crecimiento

- historia

- Cómo

- HTTPS

- Incluye

- por

- índice

- Insights

- intereses

- Tasas de Interés

- inversión extranjera

- cuestiones

- IT

- únete

- lanzamiento

- líder

- Legal

- préstamo

- Liquidación

- Préstamos

- MakerDao

- Realizar

- Management

- Métrica

- millones

- MKR

- modelo

- dinero

- multi-activo

- del sistema,

- Inmersión

- funcionamiento

- Optión

- Otro

- pandemia

- Pagar

- Personas

- plataforma

- Plataformas

- Albercas

- Popular

- precio

- proyecto

- proyecta

- prueba

- distancia

- Tarifas

- Riesgo

- ROBERT

- runa christensen

- En Corto

- sencillos

- inteligente

- contrato inteligente

- Espacio

- Estabilidad

- stablecoin

- Stablecoins

- suministro

- SOPORTE

- te

- Todas las funciones a su disposición

- Tecnología

- equipo

- ficha

- Tokens

- parte superior

- Plataforma de

- Actualizaciones

- USDC

- USDT

- usuarios

- utilidad

- propuesta de

- Votar

- Gestión de Patrimonio

- QUIENES

- dentro de

- Actividades:

- funciona

- la escritura

- años