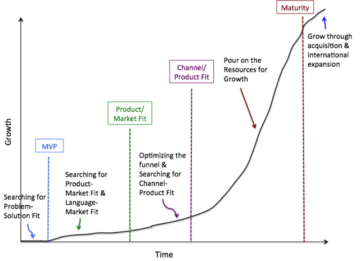

از سال 2008 تا 2022، صندوقهای خصوصی از رشد توربوشارژ برخوردار شدند، زمانی که داراییهای تحت مدیریت آنها (AUM) پنج برابر افزایش یافت و به 13 تریلیون دلار رسید. معیار AUM به عنوان معیار طلایی موفقیت به بازده های رقیب رسید و باعث افزایش غرامت برای شرکای عمومی و تیم های آنها شد. پول به بازارهای خصوصی سرازیر شد و با باز شدن کانالهایی برای مدیریت ثروت خصوصی برای سرمایهگذاران کوچکتر، آینده حتی پررونقتر به نظر میرسید.

این شعار برای بسیاری تبدیل به "رشد به هر قیمتی" شد. شرکتها با پیشبینی افزایش مستمر هزینههای مدیریت، تعداد کارمندان و حقوقها را افزایش دادند. پس از آن سالهای 2022 و 2023 فرا رسیدند. با چهار برابر شدن نرخ بهره و تورم، موج تغییر کرد. جذب سرمایه کند شد و بسیاری از سرمایهها قادر به حفظ هزینههای مدیریتی که توسعه نیاز دارد، نبود.

وضعیت فعلی بازارهای خصوصی

نرخهای بهره بالا و تورم چشمانداز صندوقهای خصوصی را تضعیف کرده است و احتمالاً بازدهی آنها را پس از سال 2024 کاهش میدهد. آنها فضای محدودی برای جبران با مهندسی مالی، مانند اهرمسازی در سبد سهام خواهند داشت. همه شرکت ها برای استقراض جدید و موجود با هزینه های بالاتری روبرو هستند. علاوه بر این، ممکن است تأثیر بر ارزش داراییهای آنها هنوز به طور کامل توسط شرکتهای پرتفوی و صندوقهای سهام خصوصی شناسایی نشده باشد.

این امر صندوق ها را وادار به ارزیابی مجدد استراتژی درآمد خود کرده است. پس از یک چشم انداز سخت در مدل های سودآوری خود، بسیاری به اقدامات کاهش هزینه روی آورده اند. به طور گسترده گزارش شده است که VC و صندوق های خصوصی از اضافه کردن تعداد کارمندان برای سال 2024 عقب نشینی کرده اند. برخی اخراج های تحمیلی بر

5 تا 15 درصد از نیروی کار آنها. برخی دیگر به طور همزمان استخدام و اخراج می کنند تا تیم های داخلی را مجدداً هماهنگ کنند تا به مشتریان در حال تغییر خود خدمات ارائه دهند.

علاوه بر این، سرمایهگذاران خردهفروش «پذیرنده اولیه»، مانند افراد دارای ارزش خالص بالا (HNWIs)، به سمت خانوادههای صندوقهای بزرگتر جذب شدهاند. این امر فشار بیشتری بر شرکت های کوچکتر برای افزایش بازده و جذب تازه واردان وارد کرده است.

چگونه می توان سودآوری را در یک محیط چالش برانگیز افزایش داد

با آغاز سال 2024، صندوق ها و شرکت های سبد آنها بر افزایش EBITDA خود متمرکز شده اند. به عمل کار برآید به سخندانی نیست. عوامل کلان احتمالاً تا زمانی که از آنچه سرمایهگذاریهای نقدشوندهتر مانند سهام ارائه میدهند، بالاتر نباشند، بازده را کاهش میدهند.

اگر صندوق های خصوصی نتوانند بر اساس بازدهی بهتر از رقبای خود متمایز شوند، جذب سرمایه گذار دشوارتر خواهد شد. برای بهبود، بسیاری از صندوقها باید توصیههایی را که اغلب به شرکتهای پرتفوی ارائه میکنند، دنبال کنند، از جمله:

-

بهره وری عملیاتی: بدون افزایش تعداد کارمندان، کارهای بیشتری انجام دهید. این شامل اقدامات کاهش هزینه در سراسر هیئت مدیره و بهینه سازی ساختار سرمایه است.

-

تنوع و رشد: بازارهای هدف و ترکیب محصول را متنوع کنید و در عین حال بر تلاشهای رشد تمرکز کنید، بهویژه با توجه به پتانسیل علاقه سرمایهگذاران خرد.

-

یکپارچه سازی فناوری: از فناوری ساخته شده برای ساده کردن عملیات استفاده کنید. اتوماسیون، به ویژه در جریان کار و مدیریت فرآیند، می تواند با حذف نیاز به استخدام کارکنان اضافی، هزینه ها را به میزان قابل توجهی کاهش دهد.

-

مدیریت تعداد سران کارکنان را فقط در جایی که مانع رشد نشود، کاهش دهید.

تلاش خود را برای رشد ادامه دهید و بر اساس آن ابزار کار کنید

از نظر استراتژیک، صندوقهای کوچکتر باید به رشد خود ادامه دهند، بنابراین قانعکنندهترین تغییر را برای ضربه زدن به بازارهای خصوصی تاکنون از دست ندهند: سرمایهگذاران خرد. درست است که صندوقها به ازای هر «میلیون دلار جدید» بیشتر برای جذب و خدمات به سرمایهگذاران کوچکتر هزینه میکنند. این بدان معنا نیست که رشد باید با کنترل هزینه ها در تضاد باشد. در واقع، رشد و بهره وری هزینه هر دو در سال جاری ضروری هستند.

برخی از بودجه هایی که کارکنان بخش های عملیاتی مختلف را برای اخراج هدف قرار می دهند، ممکن است نتایج ناخواسته ای را مشاهده کنند. برای مثال، تیم روابط با سرمایهگذار (IR) - که زمانی در شرکتهای سهام خصوصی فکر میکردند - امروزه ضروری است. IR برای تعامل با تعداد بیشتری از سرمایه گذاران کوچکتر ضروری است.

پس چگونه صندوقها میتوانند بدون افزودن به کارکنان عملیات به رشد خود ادامه دهند؟ بهترین راه حل، پیاده سازی گردش کار و اتوماسیون فرآیند است – که هزینه بسیار کمتری نسبت به استخدام افراد دارد.

حفظ روابط مشتری و سرمایه گذار در مواجهه با کاهش بودجه

سهام خصوصی برای مدت طولانی یک تجارت پر حاشیه بوده است. پزشکان عمومی به طور سنتی سودآوری را به عنوان هزینه های مدیریتی خود - که مستقیماً توسط AUM هدایت می شود - منهای هزینه های عملیاتی فکر می کنند. در نگاه اول، به نظر می رسد شرایط فعلی کاهش این هزینه ها را ایجاب می کند. اما انجام این کار در حالی که یک صندوق پایگاه مشتریان خود را گسترش می دهد، ظرفیت را کاهش می دهد و به طور بالقوه تجربه سرمایه گذار را به خطر می اندازد. تیم های ارتباط با مشتری و سرمایه گذار برای موارد زیر بسیار مهم هستند:

-

با توجه به افزایش سرمایهگذاران خرد، روابط خود را حفظ کنید

-

پاسخگویی به تقاضای مشتری برای شفافیت بیشتر پزشکان عمومی

-

LP ها را از طریق بازه های زمانی طولانی تری برای جذب سرمایه راهنمایی کنید

-

الزامات نظارتی برای افزایش گزارشدهی را برآورده کند

عملکرد برتر دیگر خودش را نمی فروشد. شفافیت پورتفولیوها و محدودیتهای نقدینگی، همراه با خدمات IR و مشتریان قابل دسترسی، همچنین میتواند بر انتخاب سرمایهگذاران تأثیر بگذارد. این ویژگیها به صندوقها اجازه میدهد تا برند خود را برای ایجاد حرکت و روابط با تعداد فزایندهای از سرمایهگذاران کوچکتر متمایز کنند.

برخی از شرکت ها، نیاز به اخراج در حالی که کارکنان IR، حتی

از شرکای ارشد پرسید استعفا در سال 2023. این تمایل برای کاهش اندازه تیم معامله، انحراف از شیوه های سنتی است. این نشاندهنده شناخت رو به رشدی است که شرکتها باید متخصصانی را که سرمایهگذاران را جذب میکنند و مستقیماً از آنها حمایت میکنند، حفظ کنند - آنها از جمعآوری سرمایه حمایت میکنند که به نوبه خود، هزینههای مدیریت را حفظ میکند.

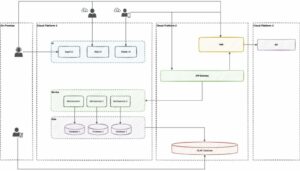

از فناوری هدفمند استفاده کنید

صندوقهای خصوصی اغلب برای اجرای عملیات خود با برنامههای عمودی-اگنوستیک-سیستمهایی که با در نظر گرفتن تیمهای سهام خصوصی و سرمایهگذاران ساخته نشدهاند، تلاش میکنند. حتی سیستمهای مدرنیزهشده که بهطور خاص برای سهام خصوصی طراحی شدهاند، معمولاً بهطور خودکار تعداد کارکنان کمتری را به همراه ندارند. اما، آنها می توانند نیاز به استخدام اضافی را تا حد زیادی کاهش دهند.

در حالی که روابط سرمایهگذار اهمیت پیدا کرد، پشته فناوری IR بر این اساس با اتوماسیون برای عملیات پشتیبان نیز تکامل یافت. کمک در زمان مناسب می آید. بر اساس تجزیه و تحلیل مالیات بلومبرگ، کمبود حسابداران و حسابرسان وجود دارد که رتبه آنها از سال 17 به میزان 2019 درصد کاهش یافته است. نکته مهم در اینجا این است که فناوری که به طور خاص برای بازارهای خصوصی طراحی شده است در به حداکثر رساندن بهره وری تیم آنها مؤثرتر خواهد بود.

تعادل افراد و فناوری را برای رشد سودآور مدیریت کنید

هیچ شرکت سهامی خصوصی نمی خواهد در حالی که همتایانش رشد می کنند، عقب بماند. این یک دلیل اصلی است که اجازه ندهیم کنترلهای هزینه از شکوفایی تجربه سرمایهگذار بهتری که برای ایجاد آن تلاش کردهاند کم کند.

مسیر صندوقهای خصوصی به سمت سودآوری بالاتر همراه با رشد، بر بهبود مدیریت نقدینگی و بدهی داخلی آنها متمرکز نیست. در عوض، سود حاصل از کارایی عملیاتی حاصل از تحول دیجیتالی است که کارکردهای پشتیبان، خدمات مشتری و پشتیبانی را ساده می کند.

مدیریت Adroit تعداد کار کلیدی باقی خواهد ماند. چندین صندوق تعادل مناسبی را برای ثابت نگه داشتن کارکنان در چند حوزه کلیدی پیدا کرده اند و در عین حال تیم های خدمات IR و مشتریان را برای حمایت از رشد سرمایه گذاران خرد گسترش داده اند.

وجوهی که فرآیندهای بررسی و پذیرش خود را خودکار می کنند، متخصصان IR را قادر می سازند تا بر آنچه در آن بهترین هستند تمرکز کنند. این اهداف چندگانه را پشتیبانی می کند: سودآوری و کارایی بیشتر و رشد سریعتر با تجربه سرمایه گذار بهتر. هنگامی که نرخ بهره پایین می آید و منابع مالی به راحتی وارد می شود، شرکت های کوچکتر و متوسط که توانایی و کارایی را افزایش داده اند، آماده خواهند بود تا از رونق خرده فروشی نهایت استفاده را ببرند.

- محتوای مبتنی بر SEO و توزیع روابط عمومی. امروز تقویت شوید.

- PlatoData.Network Vertical Generative Ai. به خودت قدرت بده دسترسی به اینجا.

- PlatoAiStream. هوش وب 3 دانش تقویت شده دسترسی به اینجا.

- PlatoESG. کربن ، CleanTech، انرژی، محیط، خورشیدی، مدیریت پسماند دسترسی به اینجا.

- PlatoHealth. هوش بیوتکنولوژی و آزمایشات بالینی. دسترسی به اینجا.

- منبع: https://www.finextra.com/blogposting/25620/private-market-firms-struggle-to-balance-growth-and-operational-spend?utm_medium=rssfinextra&utm_source=finextrablogs

- : دارد

- :است

- :نه

- :جایی که

- $UP

- 1

- ٪۱۰۰

- 2008

- 2019

- 2022

- 2023

- 2024

- a

- درباره ما

- در دسترس

- انجام دادن

- مطابق

- بر این اساس

- دست

- در میان

- اضافه

- اضافه کردن

- اضافی

- مزیت - فایده - سود - منفعت

- نصیحت

- موثر بر

- پس از

- معرفی

- اجازه دادن

- در امتداد

- همچنین

- an

- تحلیل

- و

- پیش بینی

- ظاهر شدن

- هستند

- مناطق

- AS

- دارایی

- دارایی

- At

- جذب

- جذب

- حسابرسان

- عابر بانک

- خودکار بودن

- بطور خودکار

- اتوماسیون

- به عقب

- برج میزان

- پایه

- مستقر

- BE

- شد

- بوده

- آغاز می شود

- پشت سر

- محک

- بهترین

- بهتر

- خارج از

- بلومبرگ

- شکوفه دادن

- تخته

- رونق

- بالا بردن

- تقویت شده

- قرض گرفتن

- هر دو

- نام تجاری

- به ارمغان بیاورد

- بودجه

- بنا

- ساخته

- کسب و کار

- اما

- by

- صدا

- آمد

- CAN

- نمی توان

- قابلیت

- ظرفیت

- سرمایه

- پول دادن و سكس - پول دادن و كس كردن

- مرکز

- به چالش کشیدن

- متغیر

- کانال

- مشخصات

- را انتخاب کنید

- مشتری

- ارباب رجوع

- بیا

- می آید

- شرکت

- متقاعد کننده

- جبران

- رقبای

- سازش

- شرایط

- تضاد

- محدودیت ها

- ادامه دادن

- ادامه داد:

- گروه شاهد

- هزینه

- هزینه

- میتوانست

- ایجاد

- جاری

- وضعیت فعلی

- مشتری

- خدمات مشتری

- برش

- برش

- مقدار

- بدهی

- تقاضا

- گروه ها

- عزیمت، خروج

- گسترش

- طراحی

- تمایز

- مشکل

- دیجیتال

- دگرگونی های دیجیتال

- سخت کوشی

- مستقیما

- تنوع

- do

- میکند

- انجام شده

- آیا

- پایین

- رانده

- دو

- درامد

- آسان تر

- به آسانی

- EBITDA

- موثر

- بازده

- بهره وری

- تلاش

- تلاش

- قادر ساختن

- جذاب

- مهندسی

- انصاف

- به خصوص

- ضروری است

- حتی

- تکامل

- مثال

- موجود

- گسترش

- گسترش می یابد

- توسعه

- تجربه

- چهره

- واقعیت

- عوامل

- خانواده

- بسیار

- سریعتر

- هزینه

- کمی از

- مالی

- ظریف

- تیر

- شرکت

- شرکت ها

- نام خانوادگی

- جریانها

- تمرکز

- متمرکز شده است

- به دنبال

- برای

- یافت

- از جانب

- کامل

- کاملا

- توابع

- صندوق

- بودجه

- جمع آوری کمک

- بودجه

- آینده

- عایدات

- سوالات عمومی

- داده

- نگاه

- اهداف

- طلایی

- GPS

- بیشتر

- تا حد زیادی

- رشد

- شدن

- در حال رشد

- رشد

- سخت

- آیا

- سرشماری

- کمک

- اینجا کلیک نمایید

- زیاد

- افراد با ارزش خالص بالا

- بالاتر

- استخدام

- استخدام

- اصابت

- برگزاری

- چگونه

- HTTPS

- تأثیر

- اهمیت

- تحمیل

- بهبود

- بهبود

- in

- شامل

- از جمله

- افزایش

- افزایش

- افزایش

- افراد

- تورم

- در عوض

- ادغام

- علاقه

- نرخ بهره

- مداخله کردن

- داخلی

- به

- سرمایه گذاری

- سرمایه گذار

- سرمایه گذاران

- IT

- ITS

- خود

- JPG

- نگاه داشتن

- نگهداری

- کلید

- مناطق کلیدی

- بزرگتر

- اخراج

- ترک

- ترک کرد

- اجازه

- قدرت نفوذ

- بهره برداری

- پسندیدن

- احتمالا

- محدود شده

- مایع

- نقدینگی

- طولانی

- دیگر

- نگاه

- کاهش

- LP ها

- درشت دستور

- عمده

- مدیریت

- سرود

- بسیاری

- بازار

- بازارها

- به حداکثر رساندن

- ممکن است..

- متوسط

- معیارهای

- متری

- میلیون

- ذهن

- از دست

- مخلوط

- مدل

- حرکت

- پول

- بیش

- علاوه بر این

- اکثر

- چندگانه

- نیاز

- خالص

- جدید

- تازه واردان

- نه

- عدد

- تعداد

- of

- ارائه

- غالبا

- on

- شبانه روزی

- فقط

- افتتاح

- عملیاتی

- قابل استفاده

- عملیات

- بهینه سازی

- دیگران

- خارج

- چشم انداز

- شرکای

- مسیر

- هم

- مردم

- برای

- کارایی

- پرسنل

- محوری

- افلاطون

- هوش داده افلاطون

- PlatoData

- آمادگی

- مقام

- اوراق بهادار

- پتانسیل

- بالقوه

- شیوه های

- فشار

- خصوصی

- سهام خصوصی

- بازارهای خصوصی

- شاید

- روند

- فرآیندهای

- محصول

- بهره وری

- حرفه ای

- سودبخشی

- موفق

- ثابت كردن

- تحت فشار قرار دادند

- هل دادن

- قرار دادن

- چهار برابر

- مطرح شده

- صفوف

- نرخ

- رسیدن به

- دلیل

- به رسمیت شناختن

- به رسمیت شناخته شده

- كاهش دادن

- بازتاب می دهد

- تنظیم کننده

- روابط

- روابط

- ماندن

- از بین بردن

- گزارش

- مورد نیاز

- نیاز

- نتایج

- خرده فروشی

- سرمایه گذاران خرده فروشی

- نگه داشتن

- بازده

- راست

- رقیب

- رول

- اتاق

- دویدن

- سعید

- حقوق

- دیدن

- مشاهده

- فروش

- ارشد

- سرویس

- چند

- تغییر

- کمبود

- باید

- به طور قابل توجهی

- به طور همزمان

- پس از

- اندازه

- کوچکتر

- So

- افزایش یافت

- راه حل

- برخی از

- به طور خاص

- خرج کردن

- فشار دادن

- پشته

- کارکنان

- پوشال

- دولت

- ثابت

- سهام

- استراتژی

- ساده کردن

- ساده سازی

- ساختار

- مبارزه

- موفقیت

- چنین

- پشتیبانی

- پشتیبانی از

- افزایش

- نوسان

- سیستم های

- گرفتن

- هدف

- مالیات

- تیم

- تیم ها

- پیشرفته

- نسبت به

- که

- La

- آینده

- شان

- سپس

- اینها

- آنها

- فکر می کنم

- این

- در این سال

- کسانی که

- از طریق

- جریان

- زمان

- به

- امروز

- ابزار

- طرف

- سنتی

- به طور سنتی

- دگرگونی

- شفافیت

- تریلیون

- درست

- دور زدن

- تبدیل

- ناتوان

- زیر

- تا

- ناخواسته

- معمولا

- ارزشها

- مختلف

- VC

- می خواهد

- ثروت

- مدیریت ثروت

- وزن کن

- خوب

- چی

- چه زمانی

- که

- در حین

- WHO

- که

- به طور گسترده ای

- اراده

- تمایل

- با

- بدون

- مشغول به کار

- گردش کار

- با ارزش

- وال استریت ژورنال

- سال

- هنوز

- زفیرنت