La notion d'un dollar numérique pour les États-Unis a fait de plus en plus l'actualité ces derniers mois. Les recherches de la Réserve fédérale sur une monnaie numérique de banque centrale (CBDC) sont en cours, et il est facile de comprendre pourquoi : entre les efforts de la Chine pour utiliser la monnaie numérique dans les applications, le taux d'adoption croissant des crypto-monnaies et d'autres technologies de paiement plus rapides, il est clair que la technologie soutenant la vision numérique est là. Une CBDC américaine pourrait offrir des avantages significatifs.

Mais cette mise en œuvre n'est pas une tâche simple. Cette semaine, la Fed a publié un nouveau document explorer l'impact que la poursuite d'une CBDC pourrait avoir sur la politique monétaire à l'avenir, en considérant un scénario dans lequel un dollar numérique a été largement adopté à la fois pour les paiements et comme réserve de valeur. Cela soulève des préoccupations claires; alors que l'échange d'espèces contre des dollars numériques ne change pas grand-chose à l'échelle macroéconomique pour le fonctionnement de l'économie, le remplacement des dépôts bancaires par de la monnaie numérique le ferait certainement - les bilans des banques commerciales diminueraient presque certainement, ce qui entraînerait un besoin de réserves plus importantes et aurait un impact potentiel disponibilité du crédit.

Ce n'est qu'une des raisons pour lesquelles tout le monde ne pense pas qu'une monnaie numérique soutenue par la Réserve fédérale soit une bonne idée - et en effet, que lier le dollar américain au dollar blockchain ne serait qu'un moyen de nier les avantages qui rendent la crypto attrayante pour beaucoup dans l'espace. Un document de travail du Web 3.0 – Collateral Insights par Christian Kameir, associé directeur chez Sustany Capital, a souligné bon nombre des préoccupations des innovateurs du secteur.

Bon nombre des préoccupations actuelles découlent d'une Version de janvier 2022 de la Fed, qui, selon Kameir, passe à côté d'un point important : de l'avis des contributeurs à l'article, la monnaie et l'argent sont deux choses très différentes.

« L'amalgame des concepts juridiques (argent) et de technologie (monnaie) dans cet article obscurcit toute analyse ultérieure et rend difficile pour les auteurs d'identifier correctement l'innovation technologique en général, et les technologies de réseau en particulier. Une lacune illustrée par la brève excursion du manuscrit dans les « actifs numériques » – un terme plutôt problématique lui-même – à la page onze, qui commence par proclamer que les crypto-monnaies peuvent avoir des « caractéristiques semblables à de l'argent », tout en répétant un certain nombre de mythes longtemps démystifiés. entourant l'espace des primitives cryptographiques et des solutions logicielles décentralisées - alias 'blockchains'."'

Les devises ont un risque pays, un risque de liquidité et des coûts de traitement échangés qui leur sont liés. Une marchandise a ses propres problèmes, mais la valeur d'une vraie monnaie est un tout autre sujet. Ainsi, lorsque la Fed dit qu'elle cherche à introduire un dollar numérique en tant que crypto-monnaie, quelles sont les composantes du risque que les gens doivent surveiller ? Comme l'a dit Kameir :

« Le principal risque est l'atténuation des droits de propriété. Si j'ai de l'argent sur un compte, je n'ai pas vraiment d'argent; J'ai une réclamation contre une banque. C'est différent de l'argent dans ma poche. La possession est de 90% de la propriété. C'est ce que nous devrions rechercher dans un actif numérique. Chaque transaction doit être traitée selon ses propres mérites.

La vie privée reste également une préoccupation. Contrairement à la plupart des transactions physiques en espèces, il serait tout à fait possible pour la Fed de recueillir de nombreuses informations sur la façon dont un dollar numérique est dépensé. Apparemment, cela pourrait aider à lutter contre les activités criminelles. Mais c'est une véritable corde raide à marcher entre offrir des protections contre les mauvais acteurs et protéger les droits à la vie privée des consommateurs. C'est, au moins, une question sur laquelle se concentre fortement la Fed, comme indiqué dans son article de janvier :

«Une CBDC à usage général générerait des données sur les transactions financières des utilisateurs de la même manière que la banque commerciale et l'argent non bancaire génèrent de telles données aujourd'hui. Dans le modèle CBDC intermédié que la Réserve fédérale envisagerait, les intermédiaires répondraient aux problèmes de confidentialité en tirant parti des outils existants.

Ce modèle ne peut pas - et en effet, ne semble pas viser à - reproduire l'anonymat total d'une transaction en espèces. Viser un niveau de confidentialité comparable à celui des paiements effectués via les systèmes bancaires traditionnels est un début et, pour certains, sera probablement suffisant comme état final, d'autant plus qu'il inclura plusieurs garanties et le niveau de réversibilité que les clients effectuant des achats en ligne sont habitué à aujourd'hui.

Cela dit, il y a encore beaucoup de choses sur l'idée qui ont un attrait évident. Le dollar américain est un fondement de confiance pour les devises, et il y a une raison pour laquelle il constitue la caution de la plupart des pièces stables existantes. Une CBDC pourrait, le cas échéant, faciliter encore plus l'utilisation du dollar à l'étranger, avec un chemin plus facile pour suivre où l'argent est utilisé.

Et au-delà de toute inquiétude, il reste un réel besoin pour les États-Unis de prendre ces mesures pour entrer dans l'espace, comme l'a même noté le document Collateral Insights :

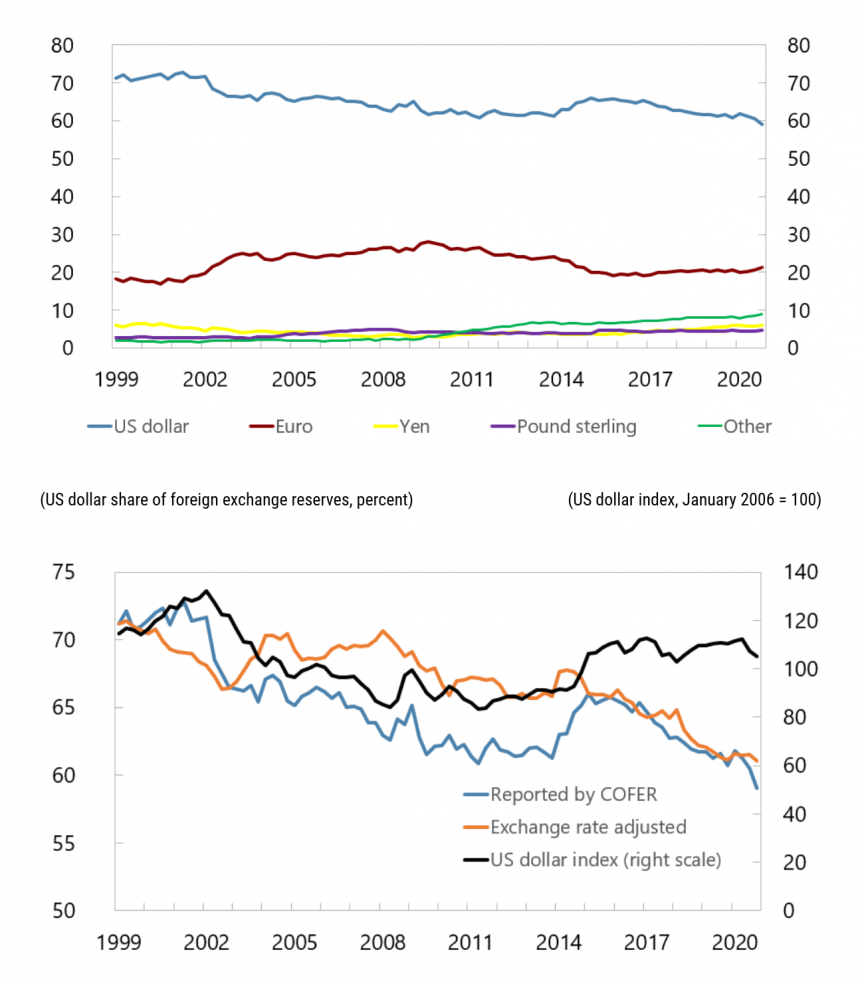

« Dans la mesure où les instruments numériques au porteur de n'importe quelle unité de compte peuvent être réglés de manière définitive en temps quasi réel et fournir une option de « monnaie programmable », il s'agit d'une réalité déjà technique qui ne peut être ignorée sans subir les conséquences de la dette technologique. Ce dernier peut déjà être facilement observé dans le déclin des transactions libellées en USD de l'activité économique mondiale. Selon le Fonds monétaire international, la part du dollar américain dans les réserves de change mondiales est tombée à son plus bas niveau en vingt ans.

Nous continuons donc à regarder la Fed faire ses premiers pas dans ce voyage vital – et espérons qu'elle ne fera pas de faux pas en cours de route.

- fourmi financière

- blockchain

- conférence blockchain fintech

- CBDC

- carillon fintech

- coinbase

- cognitif

- crypto conférence fintech

- crypto-monnaie

- Cryptofinance

- Réserve fédérale

- FinTech

- application fintech

- innovation fintech

- Montée de la Fintech

- Association mondiale des actifs numériques et des crypto-monnaies

- OpenSea

- PayPal

- technologie payante

- voie de paiement

- Platon

- platon ai

- Intelligence des données Platon

- PlatonDonnées

- jeu de platogamie

- rasoir

- Revolut

- Ripple

- fintech carré

- bande

- Technologie

- fintech tencent

- photocopieuse

- zéphyrnet