Ceci est un éditorial d'opinion de Dan, co-animateur du podcast Blue Collar Bitcoin.

Contenu de la série

Partie 1 : Plomberie Fiat

Introduction

Tuyaux éclatés

La complication de la monnaie de réserve

L'énigme Cantillon

Partie 2 : Le conservateur du pouvoir d'achat

Partie 3 : Décomplexification monétaire

Le Simplificateur Financier

Le désincitatif à l'endettement

Une mise en garde « crypto »

Conclusion

Une note préliminaire au lecteur : Cela a été écrit à l'origine comme un essai qui a depuis été divisé en trois parties. Chaque section couvre des concepts distincts, mais la thèse globale repose sur les trois sections dans leur totalité. Partie 1 travaillé pour mettre en évidence pourquoi le système fiduciaire actuel produit un déséquilibre économique. Les parties 2 et 3 visent à démontrer comment Bitcoin peut servir de solution.

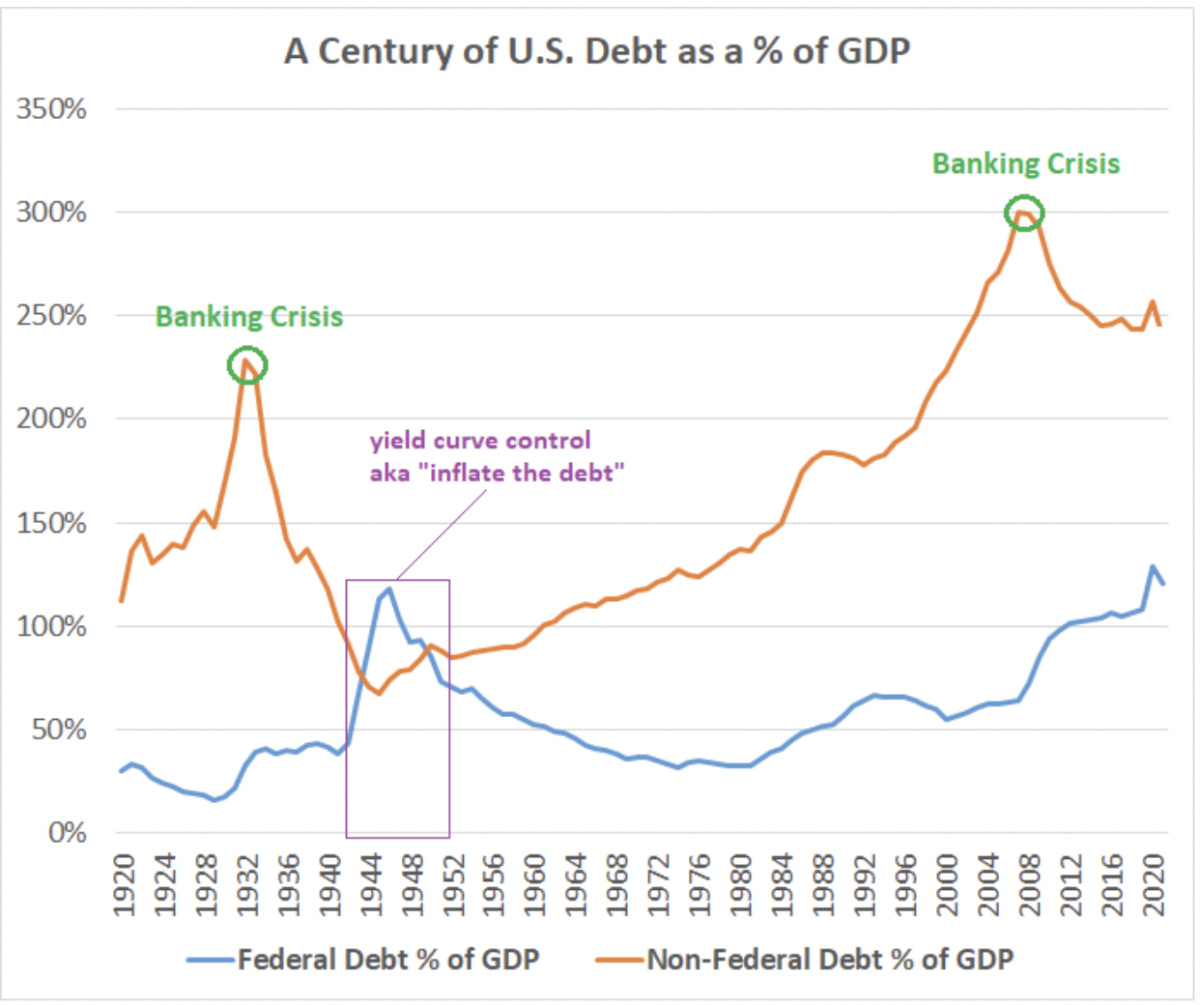

Les niveaux d'endettement sans précédent qui existent dans le système financier actuel signifient une chose à long terme : dépréciation de la monnaie. Le mot «inflation» est utilisé fréquemment et avec désinvolture ces jours-ci. Rares sont ceux qui apprécient sa véritable signification, ses vraies causes ou ses réelles implications. Pour beaucoup, l'inflation n'est rien de plus qu'un prix à la pompe à essence ou à l'épicerie dont ils se plaignent pour du vin et des cocktails. "C'est la faute de Biden, Obama ou Poutine !" Lorsque nous faisons un zoom arrière et que nous pensons à long terme, l'inflation est un problème mathématique énorme - et je soutiens insoluble - qui devient de plus en plus difficile à résoudre au fil des décennies. Dans l'économie d'aujourd'hui, la productivité est tellement en retard sur la dette que toutes les méthodes de restitution nécessitent des efforts. Un indicateur clé pour suivre la progression de la dette est la dette divisée par produit intérieur brut (dette/PIB). Digérez le graphique ci-dessous qui reflète spécifiquement à la fois la dette totale et la dette publique fédérale par rapport au PIB.

(Graphique/lyn alden)

Si nous nous concentrons sur la dette fédérale (ligne bleue), nous constatons qu'en seulement 50 ans, nous sommes passés d'une dette/PIB inférieure à 40 % à 135% pendant la pandémie de COVID-19 – les niveaux les plus élevés du siècle dernier. Il convient également de noter que la situation actuelle est nettement plus dramatique que même ce graphique et ces chiffres l'indiquent car cela ne reflète pas colossal passif des droits non capitalisés (c'est-à-dire la sécurité sociale, l'assurance-maladie et l'assurance-maladie) qui sont anticipées à perpétuité.

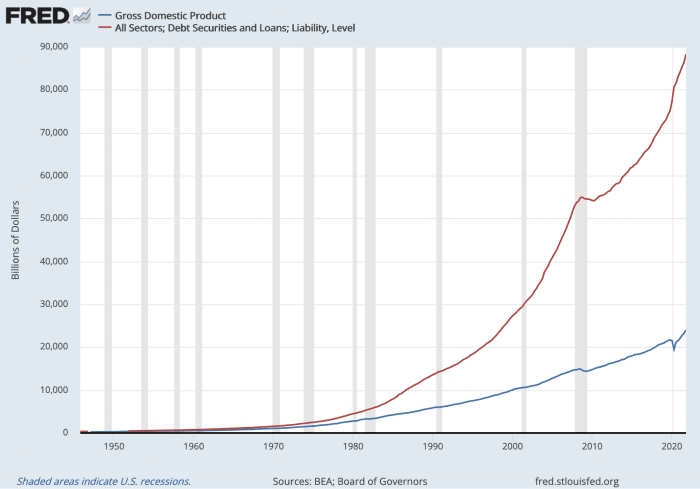

Que signifie cet endettement excessif ? Pour donner un sens, distillons ces réalités jusqu'à l'individu. Supposons que quelqu'un accumule des dettes exorbitantes : deux hypothèques bien en dehors de sa fourchette de prix, trois voitures qu'il ne peut pas se permettre et un bateau qu'il n'utilise jamais. Même si leurs revenus sont importants, leur endettement finit par atteindre un niveau qu'ils ne peuvent pas supporter. Peut-être tergiversent-ils en comptabilisant leurs cartes de crédit ou en contractant un prêt auprès d'une coopérative de crédit locale pour simplement rembourser les paiements minimaux sur leur dette existante. Mais si ces habitudes persistent, le dos du chameau casse inévitablement — elles forcent les maisons ; SeaRay envoie quelqu'un pour retirer le bateau de leur allée; leur Tesla est repris; ils font faillite. Peu importe à quel point elle ou lui avait l'impression d'avoir « besoin » ou « mérité » de tous ces objets, les maths les ont finalement mordus au cul. Si vous deviez créer un graphique pour résumer le dilemme de cette personne, vous verriez deux lignes divergentes dans des directions opposées. L'écart entre la ligne représentant leur dette et la ligne représentant leur revenu (ou leur productivité) se creuserait jusqu'à ce qu'ils atteignent l'insolvabilité. Le graphique ressemblerait à ceci :

(Graphique/Fed de Saint-Louis)

Et oui, ce tableau est réel. C'est un condensé des États-Unis Dette totale des États (en rouge) sur le produit intérieur brut, ou la productivité (en bleu). J'ai vu ce tableau pour la première fois posté sur Twitter par le célèbre défenseur de l'argent sain et investisseur technologique Lawrence Lepard. Il a inclus le texte suivant au-dessus.

« La ligne bleue génère des revenus pour payer les intérêts sur la ligne rouge. Vous voyez le problème ? C'est juste des maths.

Les mathématiques rattrapent également les États-nations souverains, mais la façon dont les poulets rentrent chez eux pour se percher est très différente pour les gouvernements centraux que pour l'individu mentionné dans le paragraphe ci-dessus, en particulier dans les pays ayant le statut de monnaie de réserve. Vous voyez, quand un gouvernement a ses pattes sur l'offre de monnaie et le prix de la monnaie (c'est-à-dire les taux d'intérêt) comme ils le font dans le système monétaire fiduciaire d'aujourd'hui, ils peuvent tenter de faire défaut de manière beaucoup plus douce. Ce type de défaut léger conduit nécessairement à une croissance de la masse monétaire, car lorsque les banques centrales ont accès à des réserves nouvellement créées (une imprimante à billets, si vous voulez), il est extrêmement improbable que les paiements du service de la dette soient manqués ou négligés. Au contraire, la dette sera monétisée, ce qui signifie que le gouvernement empruntera de l'argent nouvellement fabriqué1 de la banque centrale plutôt que de lever des capitaux authentiques en augmentant les impôts ou en vendant des obligations à de véritables acheteurs dans l'économie (investisseurs nationaux ou internationaux réels). De cette façon, l'argent est fabriqué artificiellement pour servir les passifs. Lyn Alden met les niveaux d'endettement et la monétisation de la dette Dans le contexte:

"Lorsqu'un pays commence à atteindre environ 100 % de dette par rapport au PIB, la situation devient presque irrécupérable... un étude de Hirschman Capital a noté que sur 51 cas de dette publique dépassant 130% du PIB depuis 1800, 50 gouvernements ont fait défaut. La seule exception, jusqu'à présent, est le Japon, qui est le le plus grand pays créancier du monde. Par "défaut", Hirschman Cacapital comprenait un défaut nominal et des inflations majeures où les détenteurs d'obligations n'ont pas été remboursés par une large marge sur une base ajustée à l'inflation… Je ne peux trouver aucun exemple d'un grand pays avec plus de 100% de dette publique par rapport au PIB où le central la banque ne détient pas une part importante de cette dette.2

Le pouvoir monétaire démesuré des banques centrales fiduciaires et des trésoreries contribue largement à l'accumulation excessive de levier (dette) en premier lieu. Le contrôle centralisé de l'argent permet aux décideurs de retarder les difficultés économiques d'une manière apparemment perpétuelle, atténuant à plusieurs reprises les problèmes à court terme. Mais même si les intentions sont pures, ce jeu ne peut pas durer éternellement. L'histoire démontre que les bonnes intentions ne suffisent pas; si les incitations ne sont pas correctement alignées, l'instabilité guette.

Malheureusement, la menace d'une dépréciation monétaire et d'une inflation nuisibles augmente considérablement à mesure que les niveaux d'endettement deviennent plus insoutenables. Dans les années 2020, nous commençons à ressentir les effets néfastes de cette expérience fiduciaire à courte vue. Ceux qui exercent le pouvoir monétaire ont en effet la capacité de pallier une douleur économique pressante, mais à long terme, je suis convaincu que cela amplifiera la destruction économique totale, en particulier pour les moins privilégiés de la société. Au fur et à mesure que davantage d'unités monétaires entrent dans le système pour atténuer l'inconfort, les unités existantes perdent du pouvoir d'achat par rapport à ce qui se serait passé sans une telle insertion monétaire. La pression finit par s'accumuler dans le système à un point tel qu'elle doit s'échapper quelque part - cette soupape d'échappement est la monnaie dégradante. Greg Foss, négociant en obligations tout au long de sa carrière le met comme ça:

« Dans une spirale dette/PIB, la monnaie fiduciaire est le terme d'erreur. C'est des mathématiques pures. C'est une spirale à laquelle il n'y a pas d'échappatoire mathématique.3

Ce paysage inflationniste est particulièrement gênant pour les membres des classes moyennes et inférieures pour plusieurs raisons essentielles. Premièrement, comme nous l'avons mentionné ci-dessus, ce groupe démographique a tendance à détenir moins d'actifs, à la fois au total et en pourcentage de sa valeur nette. À mesure que la monnaie fond, les actifs comme les actions et l'immobilier ont tendance à augmenter (au moins quelque peu) parallèlement à la masse monétaire. À l'inverse, la croissance des salaires et traitements est susceptible de sous-performer l'inflation et ceux qui ont moins de liquidités disponibles commencent rapidement à faire du surplace. (Ceci a été longuement couvert dans Partie 1.) Deuxièmement, les membres des classes moyennes et inférieures sont, dans l'ensemble, manifestement moins instruits et agiles sur le plan financier. Dans les environnements inflationnistes, la connaissance et l'accès sont synonymes de pouvoir, et il faut souvent manœuvrer pour maintenir le pouvoir d'achat. Les membres de la classe supérieure sont beaucoup plus susceptibles d'avoir le savoir-faire fiscal et d'investissement, ainsi que la sortie dans des instruments financiers de choix, pour sauter sur le radeau de sauvetage lorsque le navire coule. Troisièmement, de nombreux salariés moyens dépendent davantage des régimes à prestations définies, de la sécurité sociale ou des stratégies de retraite traditionnelles. Ces outils sont carrément à la portée du peloton d'exécution inflationniste. Pendant les périodes de dépréciation, les actifs dont les paiements sont expressément libellés dans la monnaie fiduciaire qui gonfle sont les plus vulnérables. L'avenir financier de nombreuses personnes moyennes dépend fortement de l'un des éléments suivants :

- Rien. Ils n'épargnent ni n'investissent et sont donc exposés au maximum à la dépréciation de la monnaie.

- la sécurité sociale, qui est le plus grand système de Ponzi au monde et qui pourrait très bien ne pas exister avant plus d'une décennie ou deux. S'il tient le coup, il sera payé en monnaie fiduciaire dépréciée.

- D'autres régimes à prestations définies tels que pensions or les rentes. Encore une fois, les paiements de ces actifs sont définis en termes fiduciaires. De plus, ils ont souvent de grandes quantités de revenu fixe exposition (obligations) avec des rendements libellés en monnaie fiduciaire.

- Portefeuilles de retraite ou comptes de courtage avec un profil de risque qui a fonctionné pendant les quarante dernières années mais qui ne devrait pas fonctionner pendant les quarante prochaines. Ces allocations de fonds incluent souvent une exposition croissante aux obligations pour la « sécurité » à mesure que les investisseurs vieillissent (parité des risques). Malheureusement, cette tentative d'atténuation des risques rend ces personnes de plus en plus dépendantes des titres à revenu fixe libellés en dollars et, par conséquent, du risque de dépréciation. La plupart de ces personnes ne seront pas assez agiles pour pivoter à temps pour conserver leur pouvoir d'achat.

La leçon ici est que le travailleur et l'investisseur de tous les jours ont désespérément besoin d'un outil utile et accessible qui exclut le terme d'erreur dans l'équation de la dette fiduciaire. Je suis ici pour affirmer que rien ne sert plus merveilleusement cet objectif que le bitcoin. Bien que beaucoup reste inconnu sur le fondateur pseudonyme de ce protocole, Satoshi Nakamoto, sa motivation pour libérer cet outil n'était pas un mystère. Dans le bloc de genèse, le premier bloc Bitcoin jamais exploité le 3 janvier 2009, Satoshi a souligné son mépris pour la manipulation et le contrôle monétaires centralisés en incorporant un récent article de couverture du London Times :

"Le Times 03 / Jan / 2009 Chancelier au bord du deuxième plan de sauvetage des banques."

Les motivations derrière la création de Bitcoin étaient certainement multiples, mais il semble évident que l'un des principaux problèmes, sinon le principal, que Satoshi s'est proposé de résoudre était celui de la politique monétaire immuable. Au moment où j'écris ceci aujourd'hui, quelque treize ans après la sortie de ce premier bloc, cet objectif n'a cessé d'être atteint. Bitcoin est la toute première manifestation de la rareté numérique durable et de l'immuabilité monétaire - un protocole appliquant un calendrier d'approvisionnement fiable au moyen d'une menthe décentralisée, alimenté en exploitant l'énergie du monde réel via l'exploitation minière Bitcoin et vérifié par un système distribué à l'échelle mondiale, radicalement- réseau décentralisé de nœuds. Environ 19 millions de BTC existent aujourd'hui et pas plus de 21 millions n'existeront jamais. Bitcoin est une fiabilité monétaire concluante - l'antithèse et l'alternative à la dépréciation de la monnaie fiduciaire. Rien de tel n'a jamais existé et je crois que son émergence est opportune pour une grande partie de l'humanité.

Bitcoin est un cadeau profond pour les personnes financièrement marginalisées du monde. Avec une petite quantité de connaissances et un smartphone, les membres des classes moyenne et inférieure, ainsi que ceux des pays en développement et les milliards qui ne sont toujours pas bancarisés, ont désormais un espace réservé fiable pour leur capital durement gagné. Greg Foss décrit souvent le bitcoin comme une "assurance de portefeuille" ou, comme je l'appellerai ici, une assurance contre le travail acharné. L'achat de bitcoins est la sortie d'un travailleur d'un réseau monétaire fiduciaire qui garantit l'épuisement de son capital en un réseau qui assure mathématiquement et cryptographiquement sa participation à l'approvisionnement. C'est le le plus dur l'argent que l'humanité ait jamais vu, en concurrence avec certains des fonds les plus faibles de l'histoire de l'humanité. J'encourage les lecteurs à tenir compte des paroles de Saifedean Ammous tirées de son livre fondateur "La norme Bitcoin"

"L'histoire montre qu'il n'est pas possible de s'isoler des conséquences du fait que d'autres détiennent de l'argent plus dur que le vôtre."

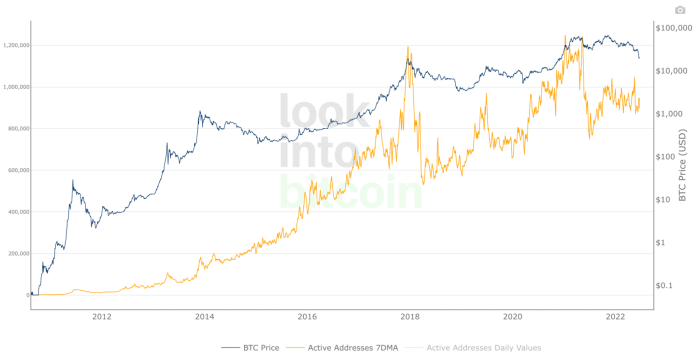

Sur une période réduite, Bitcoin est conçu pour préserver le pouvoir d'achat. Cependant, ceux qui choisissent de participer plus tôt à sa courbe d'adoption en profitent le plus. Peu de gens comprennent les implications de ce qui se passe lorsque des effets de réseau à croissance exponentielle rencontrent un protocole monétaire avec une inélasticité absolue de l'offre (indice : cela pourrait continuer à ressembler au graphique ci-dessous).

(Graphique/LookIntoBitcoin.com)

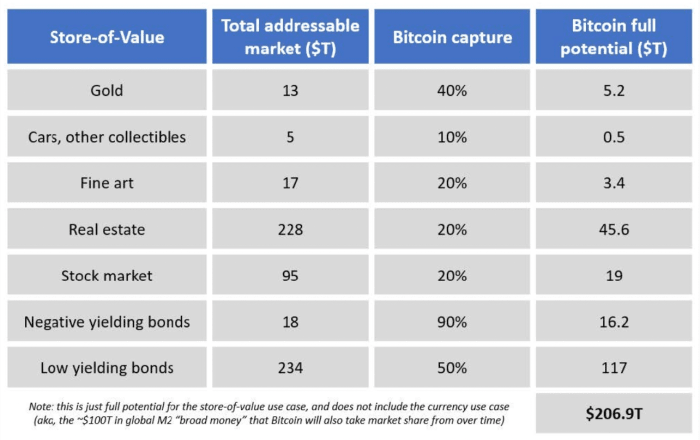

Bitcoin a l'étoffe d'une innovation dont l'heure est venue. L'impénétrabilité apparente de son architecture monétaire contrastant avec la plomberie économique d'aujourd'hui en très mauvais état indique que les incitations sont alignées pour que la mèche rencontre la dynamite. Bitcoin est sans doute la technologie monétaire la plus solide jamais découverte et son avènement s'aligne sur la fin d'une cycle de la dette à long terme lorsque les actifs durables seront vraisemblablement les plus demandés. Il est sur le point d'attraper une grande partie de l'air qui s'échappe des ballons d'un certain nombre de sites trop monétisés4 classes d'actifs, y compris la dette à rendement faible à négatif, l'immobilier, l'or, l'art et les objets de collection, la banque offshore et les actions.

(Graphique/@Croesus_BTC)

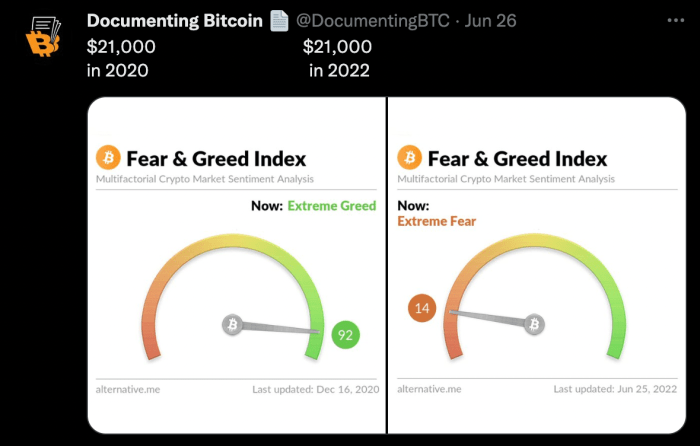

C'est ici que je peux sympathiser avec les roulements d'yeux ou les rires de la partie du lectorat qui souligne que, dans notre environnement actuel (juillet 2022), le prix du Bitcoin a chuté au milieu de hauts CPI tirages (inflation élevée). Mais je suggère que nous soyons prudents et dézoomons. Aujourd'hui capitulation était une pure euphorie il y a un peu plus de deux ans. Bitcoin a déclaré "mort" maintes et maintes fois au fil des ans, seulement pour que cet opossum réapparaisse plus grand et plus sain. Dans un ordre assez court, un prix BTC similaire peut représenter à la fois une cupidité extrême et, par la suite, une peur extrême sur sa route vers une capture de valeur croissante.

(Tweet/@DocumentationBTC)

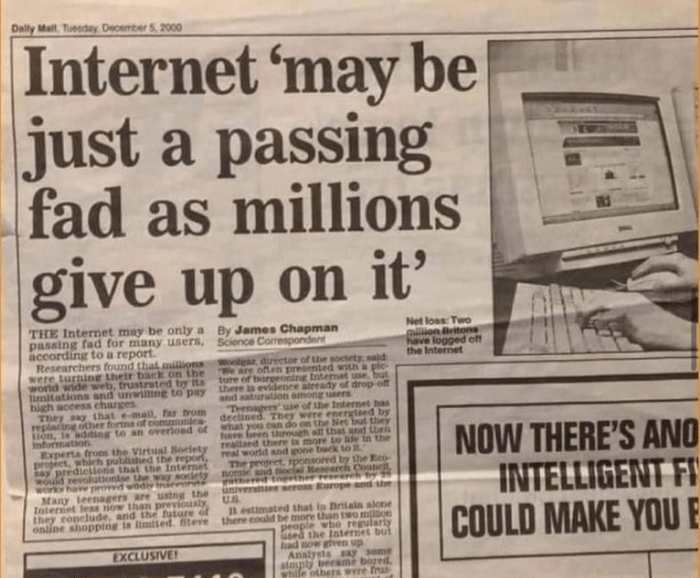

L'histoire nous montre que les technologies avec de forts effets de réseau et une utilité profonde - une catégorie dans laquelle je pense que Bitcoin s'inscrit - ont le moyen d'être adoptées massivement sous le nez de l'humanité sans le reconnaître pleinement.

(Photo/Régia Marinho)

L'extrait suivant du célèbre livre de Vijay Boyapati "Cas haussier pour Bitcoin" Essai5 l'explique bien, notamment en ce qui concerne les technologies monétaires :

«Lorsque le pouvoir d'achat d'un bien monétaire augmente avec l'adoption croissante, les attentes du marché quant à ce qui constitue «bon marché» et «coûteux» changent en conséquence. De même, lorsque le prix d'un bien monétaire s'effondre, les attentes peuvent basculer vers une croyance générale selon laquelle les prix antérieurs étaient « irrationnels » ou trop gonflés. . . . La vérité est que les notions de «bon marché» et de «cher» sont essentiellement dénuées de sens en référence aux biens monétaires. Le prix d'un bien monétaire n'est pas le reflet de son flux de trésorerie ou de son utilité, mais plutôt une mesure de la mesure dans laquelle il est devenu largement adopté pour les différents rôles de l'argent.

Si Bitcoin accumule un jour une valeur énorme comme je l'ai suggéré, sa trajectoire ascendante sera tout sauf fluide. Considérons d'abord que l'économie dans son ensemble est susceptible d'être de plus en plus instable à l'avenir - les marchés systémiquement fragiles soutenus par le crédit ont tendance à être volatils à la baisse à long terme par rapport aux actifs durables. Les promesses construites sur des promesses peuvent tomber rapidement comme des dominos, et au cours des dernières décennies, nous avons connu des épisodes déflationnistes de plus en plus réguliers et importants (souvent suivis de reprises étonnantes assistées par des interventions fiscales et monétaires). Dans un contexte général d'inflation, il y aura des crises de renforcement du dollar - nous en vivons une actuellement. Ajoutez maintenant le fait qu'à ce stade, le bitcoin est naissant ; c'est mal compris; son alimentation est complètement insensible (inélastique); et, dans l'esprit de la plupart des grands acteurs financiers, c'est facultatif et spéculatif.

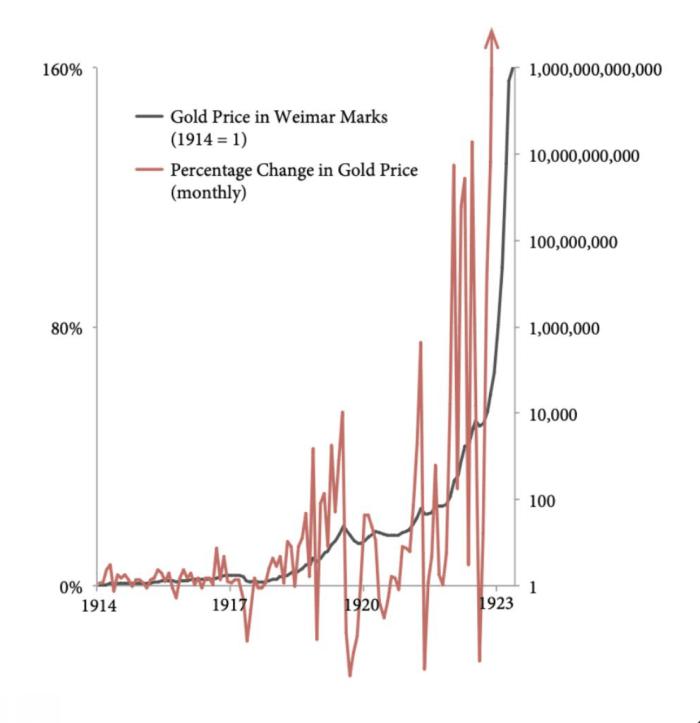

Au moment où j'écris ceci, Bitcoin est en baisse de près de 70 % par rapport à un sommet historique de 69,000 XNUMX $, et selon toute vraisemblance, il sera extrêmement volatil pendant un certain temps. Cependant, la principale distinction est que BTC a été, et à mon avis continuera d'être, volatil à la hausse par rapport aux actifs souples (ceux avec des calendriers d'approvisionnement subjectifs et en expansion, c'est-à-dire fiat). Lorsqu'on parle de formes de monnaie, les mots « solide » et « stable » sont loin d'être synonymes. Je ne peux pas penser à un meilleur exemple de cette dynamique à l'œuvre que l'or contre le papier-mark allemand pendant la Hyperinflation en République de Weimar. Plongez dans le tableau ci-dessous pour voir à quel point l'or a été extrêmement volatil pendant cette période.

(Graphique/Daniel Olivier Jr.)

Dylan LeClair a a affirmé Valérie Plante. ce qui suit par rapport au tableau ci-dessus :

"Vous verrez souvent des graphiques de Weimar en Allemagne sur le prix de l'or dans la marque papier devenir parabolique. Ce que ce graphique ne montre pas, ce sont les fortes baisses et la volatilité qui se sont produites pendant la période hyper-inflationniste. La spéculation à l'aide d'un effet de levier a été anéantie à plusieurs reprises.

Bien que le papier-mark se soit complètement gonflé par rapport à l'or sur le long terme, il y a eu des périodes où le mark a largement dépassé l'or. Mon scénario de base est que le bitcoin continuera à faire quelque chose de similaire par rapport au panier mondial contemporain de monnaies fiduciaires.

En fin de compte, la proposition des taureaux Bitcoin est que le marché adressable de cet actif est abrutissant. Le fait de revendiquer ne serait-ce qu'une petite partie de ce réseau peut permettre aux membres des classes moyennes et inférieures d'alimenter la pompe de puisard et de garder le sous-sol au sec. Mon plan est d'accumuler du BTC, de fermer les écoutilles et de tenir bon avec une faible préférence pour le temps. Je terminerai cette partie avec les mots du Dr Jeff Ross, ancien radiologue interventionnel devenu gestionnaire de fonds spéculatifs :

« Les comptes courants et les comptes d'épargne sont l'endroit où votre argent meurt ; les obligations sont sans risque de rendement. Nous avons maintenant une chance d'échanger notre dollar contre la plus grande monnaie saine, la plus grande technologie d'économie, qui ait jamais existé.6

Dans la partie 3, nous explorerons deux autres moyens clés par lesquels le bitcoin fonctionne pour corriger les déséquilibres économiques existants.

Notes

1. Bien que cela soit souvent qualifié d'"impression monétaire", les mécanismes réels de création monétaire sont complexes. Si vous souhaitez une brève explication de la façon dont cela se produit, Ryan Deedy, CFA (un éditeur de cet article) a expliqué succinctement les mécanismes dans une correspondance que nous avons eue : "La Fed n'est pas autorisée à acheter des UST directement au gouvernement, c'est pourquoi ils doivent passer par des banques commerciales/banques d'investissement pour effectuer la transaction. […] Pour exécuter cela, la Fed crée des réserves (un passif pour la Fed et un actif pour les banques commerciales). La banque commerciale utilise ensuite ces nouvelles réserves pour acheter les UST au gouvernement. Une fois achetés, le compte général du Trésor (TGA) auprès de la Fed augmente du montant associé, et les UST sont transférés à la Fed, qui apparaîtra sur son bilan comme un actif.

2. De "La dette nationale est-elle importante" par Lyn Alden

3. À partir de "Pourquoi chaque investisseur à revenu fixe doit considérer Bitcoin comme une assurance de portefeuille” de Greg Foss

4. Quand je dis « trop monétisé », je fais référence à des capitaux investis dans des investissements qui pourraient autrement être épargnés dans une réserve de valeur ou une autre forme d'argent s'il existait une solution plus adéquate et accessible pour conserver le pouvoir d'achat.

5. Maintenant un livre par le même titre.

6. Dit lors d'une panel de macroéconomie à la conférence Bitcoin 2022

Ceci est un article invité de Dan. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc ou Magazine Bitcoin.

- Bitcoin

- Magazine Bitcoin

- blockchain

- conformité de la blockchain

- conférence blockchain

- coinbase

- cognitif

- Consensus

- conférence cryptographique

- extraction de crypto

- crypto-monnaie

- Dette

- Décentralisé

- DeFi

- Actifs numériques

- Ethereum

- inflation

- machine learning

- Marchés

- La courbure de Marty

- Politique monétaire

- jeton non fongible

- Opinion

- Platon

- platon ai

- Intelligence des données Platon

- PlatonDonnées

- jeu de platogamie

- Polygone

- la preuve de la participation

- argent sain

- W3

- zéphyrnet