This is an opinion editorial by Adam Taha, a host of a Bitcoin podcast in Arabic and a contributor at Bitcoin Magazine.

Luna est tristement célèbre effondrement a été suivi d'un imploser à Celsius, puis soudain Tron montré des indices de mort et maintenant Capitale des trois flèches est en profond problème financier. Personne ne sait qui est ensuite, mais une chose est certaine : plus de douleur arrive. Les conditions actuelles du marché révèlent des problèmes de capital et de technologie dans le monde de la crypto-monnaie. Les choses ne vont pas bien dans le Web3-hood.

What about bitcoin? For the sake of clarity, bitcoin is not crypto. It’s important to distinguish between the two. When I say “crypto,” I’m referring to digital products and innovations that rely on using blockchain technologies to run their projects. As of this writing there are 19,939 projets de crypto-monnaie là-bas, dont la plupart paru au cours des 12 derniers mois. Pourquoi bon nombre de ces entreprises sont-elles en difficulté aujourd'hui ? Comment échouent-ils à un moment relativement similaire ? Tous ces projets et entreprises sont-ils des arnaques ? La Réserve fédérale a-t-elle causé cela? La réponse est simplement non. Comme je l'ai dit, le marché n'a pas causé de problèmes dans les projets Web3 et crypto, le marché a simplement révélé la pourriture en dessous. Le problème est un problème de liquidité et pas nécessairement technique. Nous avons assisté à une « ruée vers l'or » lors de la dernière montée du marché de l'automne 2020 au printemps 2022. Cette ruée euphorique vers le marché signifiait une concurrence accrue. Une concurrence plus élevée a créé un environnement où deux choses ont émergé :

- Unrealistic promises: projects promising unsustainable rewards (high yields, foundational upgrades, consensus modifications, etc.) to attract buyers.

- Outright scams: projets à des fins d'exploitation financière (arnaques, faux marketing, vol, etc.).

Dans le cas de Luna (qui fait toujours l'objet d'une enquête), nous avons vu des promesses irréalistes. Avec le recul, ses promesses de rendement élevé étaient un drapeau rouge clair. Peu de gens l'ont remarqué car il y avait une fête de la liquidité. Aucun projet n'était innocent. Ethereum est toujours trop prometteur et sous-livraison. En tant qu'étranger, j'ai l'impression que les développeurs d'Ethereum sont pressés par les capital-risqueurs et les investisseurs de livrer "The Merge". Beaucoup d'Ethereum les utilisateurs sont blasés avec une confiance diminuée dans le réseau lui-même.

Qu'est-ce qui a rendu le sol du marché de la crypto-monnaie si fertile pour les problèmes susmentionnés ? Certes, il y avait un niveau de risque pour la monnaie institutionnelle, mais dans un marché liquide avec des taux d'intérêt proches de zéro, c'était tolérable. Par conséquent, le mode risk-on s'est activé pour les participants particuliers et institutionnels. Cependant, lorsque la course est devenue cahoteuse et que la Fed a commencé à changer de ton alors que les marchés boursiers et immobiliers ont commencé à signaler une augmentation du risque, les actifs à risque ont été les premiers à être vendus. Par conséquent, le mode risk-on est désactivé.

Pour réitérer, le problème avec la plupart des crypto-monnaies en général n'est pas un problème technique, c'est un problème de liquidité. L'annonce du resserrement quantitatif (QT) de la Fed à la fin de 2021 a secoué le marché et les effets ont été presque immédiatement clairs pour tous les observateurs. C'est à ce moment-là que des projets trop prometteurs et des projets aux rendements insoutenables ont craqué sous la pression des liquidités.

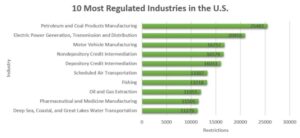

Qu'est-ce qu'un problème de liquidité ? Qu'est-ce que l'assouplissement et le resserrement quantitatifs ? L'assouplissement quantitatif est la façon dont la Fed américaine "imprime" de l'argent. La Fed crédite les comptes de la Fed des vendeurs de bons du Trésor et de titres adossés à des créances hypothécaires (MBS), et élargit ainsi son propre bilan dans le processus. Soutenir le marché de la dette du Trésor permet au Trésor d'émettre davantage de dette, qui est financée par les impôts futurs et doit être payée par les générations futures. En d'autres termes, donner un coup de pied à la canette sur la route. Depuis 2008, le bilan de la Fed a augmenté d'environ 8.5 billions de dollars. Le resserrement quantitatif se produit lorsque la Fed arrête ou ralentit l'achat de bons du Trésor et de MBS tout en vendant simultanément ces actifs sur le marché libre. Depuis début juin 2022, la Fed a laissé 45 milliards de dollars d'actifs arrivés à échéance sans remplacement, mais leur bilan n'a diminué que de 23 milliards de dollars. Cela crée de plus en plus une pression de liquidité sur le marché, et en particulier sur les marchés à risque - à commencer par le marché des crypto-monnaies bien sûr. La Fed veut lutter contre l'inflation, et elle peut le faire en augmentant les taux d'intérêt et en aspirant les liquidités du marché. Jusqu'à ce que quelque chose se brise - très probablement le marché immobilier.

Jusqu'au début de 2022, le marché était une fête de quartier avec une bouche d'incendie jaillissante alimentant ouvertement le marché en liquidités faciles. Cette bouche d'incendie de liquidité a été déclenchée par la Fed elle-même. Maintenant, la Fed est de retour pour fermer cette bouche d'incendie jaillissante. La fête est finie.

As noté, ils laisseront le plafond des actifs à court terme sur leur bilan baisser de 47.5 milliards de dollars d'actifs d'ici la fin de ce mois. Ensuite, ils feront de même avec 47.5 milliards de dollars supplémentaires en juillet et 47.5 milliards de dollars supplémentaires en août. Ensuite, ils augmenteront ce montant à 95 milliards de dollars à partir de septembre, ou du moins c'est ce qu'ils ont promis. N'oubliez pas que la Fed a 8.9 billions de dollars d'actifs achetés dans ses bilans, ce qui peut prendre des années s'il n'est pas interrompu par des facteurs politiques, financiers ou autres.

Crypto’s problem is not a technical one, it’s a liquidity one. Surprisingly, the party was happy and going “oh so well” even when scam projects were prevalent and obvious. Evidently, all the market needed was free money, who would’ve known? (Bitcoiners knew.)

Où allons-nous à partir d'ici? Jérôme Powell annoncé une hausse de 75 points de base le 15 juin 2022. Le même jour, il a avoué que l'inflation américaine est directement touchée par des facteurs macroéconomiques «hors de notre contrôle» et que la Fed pourrait changer de cap si l'inflation montrait des signes de baisse. D'autres membres de la Fed tels que Jim Bullard et Christopher Waller ont signalé une position plus belliciste à l'avenir. Cependant, je crois que d'autres problèmes de liquidité sont à venir. Plus de douleur à court-moyen terme, puis un pivot à long terme. La fête est de retour.

Les marchés ne se redresseront pas tant que la Fed ne pivotera pas ou ne maîtrisera pas l'inflation de manière non catastrophique ("atterrissage en douceur" comme le dit M. Powell). Rappelez-vous qu'historiquement, la Fed a toujours réussi à lutter contre l'inflation avec des hausses de taux d'intérêt lorsqu'ils atteignaient moins de 2.5 % du taux d'inflation annuel. Notez également que la Fed n'a jamais été en mesure d'atteindre le précédent taux d'intérêt historiquement élevé depuis 1982. Pourquoi réussiraient-ils maintenant ?

What about bitcoin? In times of stress, I always ask myself the following question: Did any of what’s happening change Bitcoin in any way? The answer is always no. So, I buy more. This is the time when generational wealth is created for you, your family and your future. This is the time to buy because the Fed will pivot, the Fed will not create a soft landing, the Fed will impact the dollar and the bond market. The bitcoin supply is still capped at 21,000,000. Bitcoin is still scarce, decentralized, immutable, sound and focused. Crypto is having a reckoning while Bitcoin is doing its thing, the same thing since January 3, 2009.

Each and every token in this most recent bull market relied on easy money from the Fed (liquidity). The current crash is caused by Fed policy and that same Fed policy will change back again — they’ll be back to open that fire hydrant. So, ask yourself: Why invest or support a token or a market that is subject to an unstable Fed policy? While bitcoin is here and is still on point, unphased and unchanged by Fed policy. Of course, those who entered in the last few months don’t believe me, but let this idea marinate in your head: Bitcoin’s price in USD as of this writing ($21,800) is up over 100% since June 20, 2020. That’s a 100%-plus return in just two years. Can the Fed tighten for two years? It certainly can’t.

You and bitcoin will outpace the Fed. So, buy more and happy HODLing.

This is a guest post by Adam Taha. Opinions expressed are entirely their own and do not necessarily reflect those of BTC Inc. or Bitcoin Magazine.

- Bitcoin

- Magazine Bitcoin

- blockchain

- conformité de la blockchain

- conférence blockchain

- Réseau Celsius

- coinbase

- cognitif

- Consensus

- conférence cryptographique

- extraction de crypto

- crypto-monnaie

- Décentralisé

- DeFi

- Actifs numériques

- Ethereum

- Réserve fédérale

- lune

- machine learning

- Marchés

- impression d'argent

- jeton non fongible

- Opinion

- Platon

- platon ai

- Intelligence des données Platon

- PlatonDonnées

- jeu de platogamie

- Polygone

- la preuve de la participation

- W3

- zéphyrnet