कई क्रिप्टोकुरेंसी उधार योजनाएं बैंकों की क्षमताओं के समान ही पैसे उधार देने और आंशिक आरक्षित बैंकिंग के माध्यम से ऋण बनाने के समान हैं।

मार्गरीटा ग्रोइसमैन ने जॉर्जिया इंस्टीट्यूट ऑफ टेक्नोलॉजी से औद्योगिक इंजीनियरिंग और विश्लेषिकी में डिग्री के साथ स्नातक की उपाधि प्राप्त की।

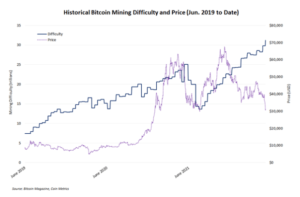

19वीं शताब्दी की शुरुआत में आधुनिक पूंजीवाद के उद्भव के बाद से, कई समाजों ने धन और सस्ते सामानों तक पहुंच में उल्का वृद्धि देखी है - पार्टी के अंत के वर्षों बाद एक प्रमुख विश्व घटना से शुरू होने वाले किसी प्रकार के प्रमुख पुनर्गठन के साथ, जैसे कि एक महामारी या युद्ध। हम इस पैटर्न को बार-बार दोहराते हुए देखते हैं: उधार का एक चक्र, ऋण और उच्च-विकास वित्तीय प्रणाली; तो जिसे अब हम अमेरिका में "बाजार सुधार" कहते हैं। इन चक्रों को रे डालियो के "" में सबसे अच्छी तरह समझाया गया है।आर्थिक मशीन कैसे काम करती है।"इस लेख का उद्देश्य यह जांचना है कि क्या बिटकॉइन द्वारा समर्थित एक नई मौद्रिक प्रणाली मौद्रिक प्रणाली में निर्मित हमारे व्यवस्थित ऋण मुद्दों को संबोधित कर सकती है।

वित्तीय संकटों को हल करने के लिए ऋण और पैसे की छपाई का उपयोग करने के साथ दीर्घकालिक समस्या को स्पष्ट करने के लिए इतिहास में अनगिनत उदाहरण हैं। जापान की मुद्रास्फीति द्वितीय विश्व युद्ध के बाद राजकोषीय ऋण के मुद्रीकरण के मुद्रण के कारण, Eurozone में ऋण संकट, और जो चीन में शुरू होता दिख रहा है, उसकी शुरुआत सदाबहार संकट और अचल संपत्ति बाजार कीमतों में गिरावट और दुर्भाग्य से, कई, कई और मामले।

क्रेडिट पर बैंकिंग की रिलायंस को समझना

मूल समस्या क्रेडिट है - पैसे का उपयोग करना जो आपके पास अभी तक कुछ ऐसा नहीं है जिसे आप नकद में नहीं खरीद सकते हैं। हम सभी एक दिन बड़ी मात्रा में कर्ज लेंगे, चाहे वह एक घर को वित्तपोषित करने के लिए बंधक पर ले रहा हो, कारों की तरह खरीद के लिए कर्ज ले रहा हो, कॉलेज जैसे अनुभव, और इसी तरह। कई व्यवसाय अपने दिन-प्रतिदिन के व्यवसाय के संचालन के लिए बड़ी मात्रा में ऋण का उपयोग करते हैं।

जब कोई बैंक आपको इनमें से किसी भी उद्देश्य के लिए ऋण देता है, तो यह आपको "क्रेडिट-योग्य" के रूप में मानता है या सोचता है कि आपकी भविष्य की कमाई और संपत्ति आपके भुगतान इतिहास के रिकॉर्ड के साथ संयुक्त रूप से वर्तमान को कवर करने के लिए पर्याप्त होगी। आपकी खरीद की लागत प्लस ब्याज, इसलिए बैंक आपको ब्याज दर और पुनर्भुगतान संरचना पर पारस्परिक रूप से सहमत वस्तु के साथ आइटम खरीदने के लिए आवश्यक शेष राशि का ऋण देता है।

लेकिन आपकी बड़ी खरीदारी या व्यावसायिक गतिविधियों के लिए बैंक को वह सारा कैश कहां से मिला? बैंक माल या उत्पादों का निर्माण नहीं करता है और इसलिए इन उत्पादक गतिविधियों से अतिरिक्त नकदी पैदा कर रहा है। इसके बजाय, उन्होंने यह नकदी भी उधार ली (अपने उधारदाताओं से जिन्होंने अपनी बचत और अतिरिक्त नकदी बैंक में डालने का विकल्प चुना)। इन उधारदाताओं को ऐसा लग सकता है कि यह पैसा उनके लिए किसी भी समय निकालने के लिए आसानी से उपलब्ध है। वास्तविकता यह है कि बैंक ने इसे बहुत पहले ही उधार दे दिया था, और उन्होंने नकद जमा पर दिए जाने वाले ब्याज से काफी अधिक ब्याज शुल्क लिया, ताकि वे अंतर से लाभ उठा सकें। इसके अलावा, बैंक ने वास्तव में उधारदाताओं की तुलना में बहुत अधिक ऋण दिया, उन्हें अपने उधारदाताओं को वापस भुगतान करने के लिए अपने भविष्य के मुनाफे का उपयोग करने के वादे पर दिया। एक बचतकर्ता की निकासी पर, वे यह सुनिश्चित करने के लिए बस किसी और की नकद जमा राशि के आसपास घूमते हैं कि आप अपनी खरीदारी के लिए तुरंत भुगतान कर सकते हैं। यह स्पष्ट रूप से एक लेखांकन oversimplification है, लेकिन अनिवार्य रूप से ऐसा ही होता है।

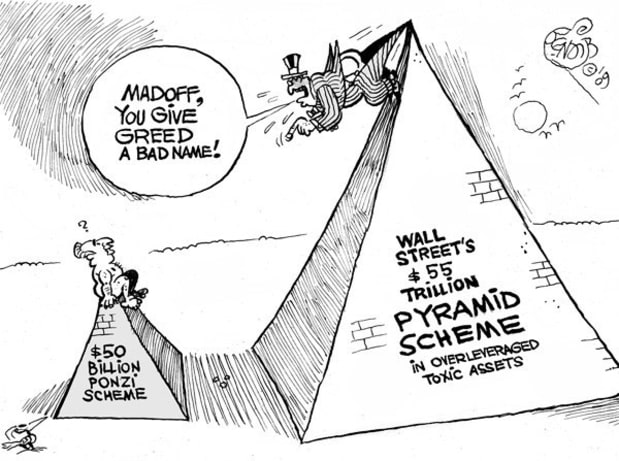

भिन्नात्मक रिजर्व बैंकिंग: दुनिया की सबसे बड़ी पोंजी योजना?

भिन्नात्मक आरक्षित बैंकिंग में आपका स्वागत है। मुद्रा गुणक प्रणाली की वास्तविकता यह है कि औसतन बैंक ऋण देते हैं दस गुना अधिक नकद की तुलना में उन्होंने वास्तव में जमा किया है, और प्रत्येक ऋण प्रभावी रूप से पतली हवा से पैसा बनाता है जो इसे वापस भुगतान करने का एक वादा है। अक्सर यह भुला दिया जाता है कि ये निजी ऋण ही वास्तव में नया पैसा बनाते हैं। इस नए पैसे को "क्रेडिट" कहा जाता है और यह इस धारणा पर निर्भर करता है कि उनके जमाकर्ताओं का केवल एक बहुत ही छोटा प्रतिशत एक बार में अपनी नकदी निकालेगा, और बैंक अपने सभी ऋण ब्याज के साथ वापस प्राप्त करेगा। यदि जमाकर्ताओं में से केवल 10% से अधिक एक बार में अपना पैसा निकालने का प्रयास करते हैं - उदाहरण के लिए, कुछ उपभोक्ता भय और निकासी या मंदी के कारण जिनके पास ऋण हैं, वे उन्हें चुकाने में सक्षम नहीं हैं - तो बैंक विफल हो जाता है या जमानत की आवश्यकता होती है बाहर।

ये दोनों परिदृश्य कई बार कई समाजों में घटित हुए हैं जो क्रेडिट-आधारित प्रणालियों पर निर्भर हैं, हालांकि कुछ विशिष्ट उदाहरणों और उनके परिणामों को देखना उपयोगी हो सकता है।

इन प्रणालियों में मूल रूप से एक अंतर्निहित विफलता है। कुछ बिंदु पर, एक गारंटीकृत अपस्फीति चक्र होता है जहां ऋण का भुगतान किया जाना चाहिए।

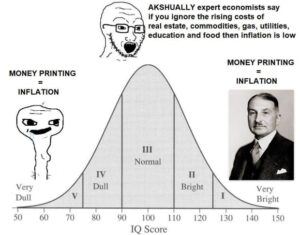

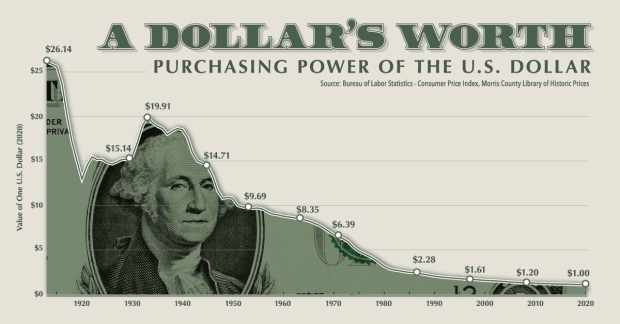

बैंक के जोखिम भरे ऋणों के लिए समाज भुगतान करता है

इस बात पर चर्चा करने के लिए बहुत कुछ है कि कैसे केंद्रीय बैंक इन अपस्फीति चक्रों को रोकने के लिए व्यवसायों के लिए पैसे उधार लेने और सिस्टम में नए-मुद्रित धन को जोड़ने की लागत को कम करने का प्रयास करता है। मौलिक रूप से हालांकि, इस तरह के अल्पकालिक समाधान काम नहीं कर सकते क्योंकि पैसे का मूल्य खोए बिना मुद्रित नहीं किया जा सकता है। जब हम सिस्टम में नया पैसा जोड़ते हैं, तो मूल परिणाम यह होता है कि हम पूरे समाज की खर्च करने की शक्ति को कम करके उस समाज के प्रत्येक व्यक्ति के धन को ब्लीडिंग बैंक में स्थानांतरित कर रहे हैं। अनिवार्य रूप से, मुद्रास्फीति के दौरान यही होता है: हर कोई, जिसमें मूल रूप से इन क्रेडिट लेनदेन में शामिल नहीं है, गरीब हो जाता है और सिस्टम में सभी मौजूदा क्रेडिट का भुगतान करना पड़ता है।

अधिक मूलभूत समस्या एक अंतर्निहित विकास धारणा है। इस प्रणाली के काम करने के लिए, कॉलेज की बढ़ती लागत के लिए भुगतान करने के लिए और अधिक छात्र होने चाहिए, अधिक लोग जमा करना और ऋण प्राप्त करना चाहते हैं, अधिक घर खरीदार, अधिक संपत्ति निर्माण और निरंतर उत्पादक सुधार। इस तरह की विकास योजनाएं काम नहीं करती हैं क्योंकि अंततः पैसा आना बंद हो जाता है और व्यक्तियों के पास इन ऋणों का भुगतान करने के लिए आबादी की खर्च करने की शक्ति को प्रभावी ढंग से स्थानांतरित करने की शक्ति नहीं होती है जैसे बैंक करते हैं।

ऋण प्रणाली ने कई समाजों और व्यक्तियों को समृद्धि में ला दिया है। हालांकि, हर समाज जिसने वास्तविक दीर्घकालिक धन सृजन देखा है, उसने देखा है कि यह नवीन वस्तुओं, उपकरणों, प्रौद्योगिकियों और सेवाओं के निर्माण के माध्यम से आता है। सच्ची दीर्घकालिक संपत्ति बनाने और विकास लाने का यही एकमात्र तरीका है। जब हम ऐसे उत्पाद बनाते हैं जो नए, उपयोगी और अभिनव होते हैं जिन्हें लोग खरीदना चाहते हैं क्योंकि वे अपने जीवन को बेहतर बनाते हैं, तो हम एक समाज के रूप में सामूहिक रूप से समृद्ध होते हैं। जब नई कंपनियां हमारे पसंदीदा सामानों को सस्ता बनाने के तरीके ढूंढती हैं, तो हम एक समाज के रूप में सामूहिक रूप से समृद्ध होते हैं। जब कंपनियां वित्तीय लेनदेन को तत्काल और आसान बनाने जैसे अद्भुत अनुभव और सेवाएं बनाती हैं, तो हम एक समाज के रूप में सामूहिक रूप से समृद्ध होते हैं। जब हम धन और बड़े उद्योग बनाने की कोशिश करते हैं जो जोखिम भरी संपत्तियों पर दांव लगाने के लिए क्रेडिट का उपयोग करने पर भरोसा करते हैं, बाजार में व्यापार करते हैं और हमारे मौजूदा साधनों से परे खरीदारी करते हैं, तो समाज स्थिर हो जाता है या खुद को गिरावट की ओर ले जाता है।

क्या अत्यधिक अपस्फीति चक्रों के दर्द के बिना धीमी लेकिन स्थिर वृद्धि के साथ अधिक दीर्घकालिक केंद्रित दृष्टिकोण वाली प्रणाली की ओर बढ़ना संभव होगा? सबसे पहले, अत्यधिक और जोखिम भरे ऋण को समाप्त करने की आवश्यकता होगी जिसका अर्थ होगा बहुत धीमा और कम अल्पकालिक विकास। इसके बाद, हमारे कभी न खत्म होने वाले कैश प्रिंटर को समाप्त करने की आवश्यकता होगी जिससे अर्थव्यवस्था के कुछ क्षेत्रों में अत्यधिक दर्द होगा।

क्या बिटकॉइन इन मुद्दों को संबोधित कर सकता है?

कुछ लोग कहते हैं कि बिटकॉइन इन समस्याओं का समाधान है। यदि हम ऐसी दुनिया में जाते हैं जहां बिटकॉइन न केवल वस्तु या परिसंपत्ति वर्ग का एक नया रूप है, बल्कि वास्तव में एक नव-विकेंद्रीकृत वित्तीय संरचना की नींव है, तो यह संक्रमण दीर्घकालिक विकास और अंत का समर्थन करने के लिए हमारे सिस्टम के पुनर्निर्माण का अवसर हो सकता है। आसान क्रेडिट के लिए हमारी लत।

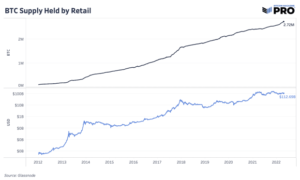

बिटकॉइन 21 मिलियन सिक्कों तक सीमित है। एक बार जब हम प्रचलन में अधिकतम बिटकॉइन तक पहुंच जाते हैं, तो और कभी नहीं बनाया जा सकता है। इसका मतलब यह है कि जो लोग बिटकॉइन के मालिक हैं, उनके पास नए बिटकॉइन के सरल निर्माण से उनकी संपत्ति नहीं ली जा सकती है। हालांकि, अन्य क्रिप्टोकाउंक्शंस और प्रोटोकॉल के उधार और क्रेडिट प्रथाओं को देखते हुए, वे हमारी मौजूदा प्रणाली की प्रथाओं को प्रतिबिंबित करते हैं, लेकिन इससे भी अधिक जोखिम के साथ। एक नव-विकेंद्रीकृत मौद्रिक प्रणाली में, हमें यह सुनिश्चित करना चाहिए कि हम अत्यधिक-लीवरेज वाले ऋणों और आंशिक भंडार के अभ्यास को सीमित करते हैं और इन नए प्रोटोकॉल को एक्सचेंज प्रोटोकॉल में ही बनाते हैं। अन्यथा, क्रेडिट और अपस्फीति चक्र के आसपास के मुद्दों में कोई बदलाव नहीं होगा जैसा कि अभी हमारे पास है।

क्रिप्टोक्यूरेंसी पारंपरिक बैंकिंग के समान पथ का अनुसरण कर रही है

पैसे उधार देना और रिटर्न की गारंटी देना वास्तव में अच्छा व्यवसाय है, और क्रिप्टोक्यूरेंसी पारिस्थितिकी तंत्र में कई कंपनियां हैं जो अत्यधिक जोखिम वाले क्रेडिट के आसपास अपने उत्पाद बनाती हैं।

ब्रेंडन ग्रीली एक ठोस तर्क लिखते हैं कि उनके निबंध में केवल क्रिप्टोकरेंसी पर स्विच करने से ऋण को रोका नहीं जा सकता है "बिटकॉइन बैंकों की जगह नहीं ले सकता: "

"नई क्रेडिट मनी बनाना एक अच्छा व्यवसाय है, यही वजह है कि सदी दर सदी, लोगों ने ऋण लेने के नए तरीके खोजे हैं। अमेरिकी इतिहासकार रेबेका स्पैंग ने अपनी पुस्तक 'स्टफ एंड मनी इन द फ्रेंच रेवोल्यूशन' में उल्लेख किया है कि पूर्व-क्रांतिकारी फ्रांस में राजशाही, सूदखोरी कानूनों को खत्म करने के लिए, निवेशकों से एकमुश्त भुगतान लेती थी और उन्हें आजीवन किराए में चुकाती थी। 21वीं सदी के अमेरिका में, शैडो बैंक यह दिखावा करते हैं कि वे नियमों से बचने के लिए बैंक नहीं हैं। उधार होता है। आप उधार देना बंद नहीं कर सकते। आप इसे वितरित कंप्यूटिंग, या दिल से हिस्सेदारी के साथ नहीं रोक सकते। मुनाफा बहुत अच्छा है।"

हमने हाल ही में सेल्सियस के साथ भी ऐसा होते देखा है, जो एक उच्च-उपज देने वाला ऋण देने वाला उत्पाद था, जो अनिवार्य रूप से वही करता था जो बैंक करते थे, लेकिन वास्तव में इस धारणा के साथ की तुलना में काफी अधिक क्रिप्टोकरेंसी को उधार देकर अधिक चरम डिग्री तक नहीं होगा। एक बार में बड़ी मात्रा में निकासी। जब बड़ी मात्रा में निकासी हुई, तो सेल्सियस को उन्हें रोकना पड़ा क्योंकि उसके पास जमाकर्ताओं के लिए पर्याप्त नहीं था।

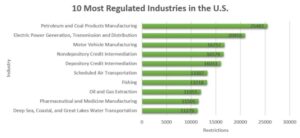

इसलिए एक सेट सीमित आपूर्ति मुद्रा बनाना एक महत्वपूर्ण पहला कदम हो सकता है, यह वास्तव में अधिक मूलभूत समस्याओं को हल नहीं करता है, यह केवल वर्तमान एनेस्थेटिक्स को काट देता है। एक एक्सचेंज के भविष्य के उपयोग को मानते हुए, दीर्घकालिक और स्थिर विकास के आसपास एक प्रणाली बनाने की दिशा में अगला कदम खरीद के लिए क्रेडिट के उपयोग को मानकीकृत और विनियमित करना है।

सैंडर वैन डेर हूग अपने काम में इसके चारों ओर एक अविश्वसनीय रूप से उपयोगी ब्रेकडाउन प्रदान करता है "क्रेडिट ग्रोथ की सीमाएं: मैक्रोफाइनेंशियल स्टेबिलिटी और सस्टेनेबल डेट को बढ़ावा देने के लिए न्यूनीकरण नीतियां और मैक्रोप्रूडेंशियल रेगुलेशन?" इसमें, वह ऋण की दो तरंगों के बीच अंतर का वर्णन करता है: "वित्त नवाचारों के लिए ऋण की एक 'प्राथमिक लहर' और वित्त की खपत, अधिक निवेश और अटकलों के लिए ऋण की 'द्वितीयक लहर'।"

“इसका कुछ हद तक प्रति-सहज परिणाम यह है कि सख्त तरलता आवश्यकताओं के अभाव में क्रेडिट बुलबुले के बार-बार एपिसोड होंगे। इसलिए, हमारे विश्लेषण का एक सामान्य परिणाम यह प्रतीत होता है कि पहले से ही अत्यधिक लीवरेज वाली फर्मों को तरलता की आपूर्ति पर अधिक प्रतिबंधात्मक विनियमन क्रेडिट बुलबुले को बार-बार होने से रोकने के लिए एक आवश्यक आवश्यकता है।

स्पष्ट सीमाएँ और विशिष्ट क्रेडिट नियम जो लागू किए जाने चाहिए, वे इस कार्य के दायरे से बाहर हैं, लेकिन अगर निरंतर विकास की कोई उम्मीद है तो क्रेडिट नियम लागू होने चाहिए।

जबकि वैन डेर हूग का काम अधिक कठोर क्रेडिट विनियमन पर विचार करने के लिए एक अच्छी जगह है, यह स्पष्ट लगता है कि सामान्य क्रेडिट विकास का एक महत्वपूर्ण हिस्सा है और अगर सही तरीके से विनियमित किया जाता है तो इसके सकारात्मक प्रभाव होने की संभावना है; और बिटकॉइन पर चलने वाली दुनिया में सीमित परिस्थितियों के अपवादों के साथ असामान्य क्रेडिट बहुत सीमित होना चाहिए।

जैसा कि हम धीरे-धीरे एक नई मुद्रा प्रणाली में परिवर्तित हो रहे हैं, हमें यह सुनिश्चित करना चाहिए कि हम अपनी पुरानी, अस्वस्थ आदतों को न लें और उन्हें एक नए प्रारूप में परिवर्तित करें। हमारे पास सिस्टम में सीधे क्रेडिट नियमों को स्थिर करना होगा, या आसान नकदी पर निर्भरता से बाहर निकलना बहुत मुश्किल और दर्दनाक होगा - जैसा कि अभी है। क्या इन्हें तकनीक में ही बनाया गया है या विनियमन की एक परत में अभी तक स्पष्ट नहीं है और यह काफी अधिक चर्चा का विषय होना चाहिए।

ऐसा लगता है कि हम बस यह स्वीकार कर चुके हैं कि मंदी और आर्थिक संकट बस हो जाएगा। जबकि हमारे पास कभी भी एक संपूर्ण प्रणाली नहीं होगी, हम वास्तव में एक अधिक कुशल प्रणाली की ओर बढ़ रहे हैं जो कि विनिमय के साधन के रूप में बिटकॉइन के आविष्कारों के साथ दीर्घकालिक रखरखाव योग्य विकास को बढ़ावा देता है। जो लोग आवश्यक वस्तुओं की बढ़ी हुई कीमत को वहन नहीं कर सकते हैं और जो लोग अपनी जीवन बचत और काम देखते हैं, वे संकट के दौरान गायब हो जाते हैं, जो स्पष्ट रूप से अनुमानित और मौजूदा प्रणालियों में निर्मित होते हैं, यदि हम बेहतर और अधिक कठोर प्रणालियों का निर्माण करते हैं, तो वास्तव में ऐसा नहीं होना चाहिए। इस नई प्रणाली में क्रेडिट के आसपास। हमें यह सुनिश्चित करना चाहिए कि हम अपनी वर्तमान गंदी आदतों को न लें जो लंबे समय में असाधारण दर्द का कारण बनती हैं और उन्हें हमारी भविष्य की तकनीकों में शामिल करती हैं।

यह मार्गरीटा ग्रोइसमैन की अतिथि पोस्ट है। व्यक्त की गई राय पूरी तरह से उनके अपने हैं और जरूरी नहीं कि वे बीटीसी इंक या बिटकॉइन पत्रिका को प्रतिबिंबित करें।

- a

- क्षमताओं

- About

- पहुँच

- लेखांकन

- गतिविधियों

- पता

- सब

- पहले ही

- अद्भुत

- अमेरिका

- राशि

- राशियाँ

- विश्लेषण

- विश्लेषिकी

- चारों ओर

- लेख

- आस्ति

- संपत्ति

- उपलब्ध

- औसत

- अस्तरवाला

- बैंक

- बैंकिंग

- बैंकों

- मूल रूप से

- क्योंकि

- शुरू

- जा रहा है

- BEST

- के बीच

- परे

- सबसे बड़ा

- Bitcoin

- उधार

- विश्लेषण

- लाना

- BTC

- बीटीसी इंक

- निर्माण

- इमारत

- में निर्मित

- व्यापार

- व्यवसायों

- खरीदने के लिए

- खरीददारों

- कॉल

- पूंजीवाद

- कारों

- मामलों

- रोकड़

- कारण

- के कारण होता

- के कारण

- सेल्सियस

- केंद्रीय

- सेंट्रल बैंक

- सदी

- परिवर्तन

- आरोप लगाया

- सस्ता

- चीन

- कक्षा

- सिक्के

- कॉलेज

- संयुक्त

- कैसे

- अ रहे है

- वस्तु

- कंपनियों

- कंप्यूटिंग

- आचरण

- विचार करना

- उपभोक्ता

- खपत

- लागत

- सका

- आवरण

- बनाना

- बनाया

- बनाता है

- बनाना

- निर्माण

- श्रेय

- cryptocurrencies

- cryptocurrency

- क्रिप्टोक्यूरेंसी उधार

- मुद्रा

- वर्तमान

- चक्र

- दिन

- ऋण

- अपस्फीतिकर

- डीआईडी

- अंतर

- मुश्किल

- गायब होना

- चर्चा करना

- वितरित

- वितरित अभिकलन

- नहीं करता है

- ड्राइविंग

- दौरान

- शीघ्र

- कमाई

- आर्थिक

- अर्थव्यवस्था

- पारिस्थितिकी तंत्र

- प्रभावी रूप से

- प्रभाव

- कुशल

- एल्स

- अभियांत्रिकी

- अनिवार्य

- जायदाद

- कार्यक्रम

- अंत में

- हर कोई

- उदाहरण

- उदाहरण

- एक्सचेंज

- मौजूदा

- अनुभव

- व्यक्त

- असाधारण

- चरम

- विफलता

- फीस

- वित्त

- वित्तीय

- फर्मों

- प्रथम

- ध्यान केंद्रित

- निम्नलिखित

- प्रपत्र

- प्रारूप

- पाया

- बुनियाद

- आंशिक

- फ्रांस

- फ्रेंच

- से

- मौलिक

- मूलरूप में

- और भी

- भविष्य

- सृजन

- पीढ़ी

- जॉर्जिया

- अच्छा

- माल

- विकास

- गारंटी

- गारंटी

- अतिथि

- अतिथि पोस्ट

- होना

- भारी

- हाई

- उच्च विकास

- अत्यधिक

- इतिहास

- होम

- आशा

- मकान

- कैसे

- तथापि

- HTTPS

- महत्वपूर्ण

- में सुधार

- सुधार

- इंक

- सहित

- बढ़ती

- अविश्वसनीय रूप से

- व्यक्ति

- व्यक्तियों

- औद्योगिक

- उद्योगों

- मुद्रास्फीति

- नवाचारों

- अभिनव

- तुरंत

- ब्याज

- आविष्कार

- निवेशक

- शामिल

- मुद्दों

- IT

- खुद

- बड़ा

- कानून

- परत

- नेतृत्व

- उधार

- जीवनकाल

- संभावित

- सीमा

- सीमित

- सीमाएं

- चलनिधि

- ऋण

- लंबा

- लंबे समय तक

- देखिए

- देख

- मोहब्बत

- मशीन

- पत्रिका

- प्रमुख

- बनाना

- निर्माण

- बाजार

- विशाल

- साधन

- हो सकता है

- दस लाख

- आईना

- मुद्रा

- मुद्रीकरण

- धन

- अधिक

- चाल

- चलती

- अनिवार्य रूप से

- आवश्यक

- की जरूरत है

- जाल

- अगला

- साधारण

- अनेक

- राय

- अवसर

- अन्य

- अन्यथा

- आउटलुक

- अपना

- प्रदत्त

- दर्द

- महामारी

- भाग

- पार्टी

- पैटर्न

- वेतन

- भुगतान

- भुगतान

- पीडीएफ

- स्टाफ़

- प्रतिशतता

- उत्तम

- बिन्दु

- अंक

- नीतियाँ

- पोंजी

- पॉन्ज़ी योजना

- आबादी

- सकारात्मक

- संभव

- बिजली

- अभ्यास

- रोकने

- मूल्य

- निजी

- मुसीबत

- समस्याओं

- एस्ट्रो मॉल

- उत्पाद

- लाभ

- मुनाफा

- वादा

- समृद्धि

- प्रोटोकॉल

- प्रोटोकॉल

- प्रदान करता है

- क्रय

- खरीद

- प्रयोजनों

- पहुंच

- अचल संपत्ति

- वास्तविकता

- प्राप्त करना

- हाल ही में

- मंदी

- रिकॉर्ड

- प्रतिबिंबित

- विनियमित

- विनियमन

- नियम

- रिलायंस

- दोहराना

- आवश्यकताएँ

- रिज़र्व

- बाकी

- परिणाम

- रिटर्न

- कठिन

- जोखिम

- जोखिम भरा

- नियम

- रन

- वही

- योजना

- योजनाओं

- सेवाएँ

- सेट

- छाया

- लघु अवधि

- समान

- सरल

- छोटा

- So

- समाज

- समाधान

- समाधान ढूंढे

- हल

- कुछ

- कोई

- कुछ

- विशिष्ट

- सट्टा

- खर्च

- स्थिरता

- दांव

- प्रारंभ

- आपूर्ति

- समर्थन

- स्थायी

- प्रणाली

- सिस्टम

- ले जा

- टेक्नोलॉजीज

- टेक्नोलॉजी

- शर्तों

- RSI

- इसलिये

- यहाँ

- पहर

- बार

- उपकरण

- विषय

- की ओर

- ट्रेडों

- परंपरागत

- प्रक्षेपवक्र

- लेनदेन

- स्थानांतरण

- स्थानांतरित कर रहा है

- संक्रमण

- शुरू हो रहा

- हमें

- उपयोग

- मूल्य

- युद्ध

- लहर की

- तरीके

- धन

- क्या

- एचएमबी क्या है?

- या

- जब

- कौन

- धननिकासी

- धननिकासी

- बिना

- काम

- कार्य

- विश्व

- दुनिया की

- होगा

- साल

- आपका

- यूट्यूब