בתור פלח ה-DeFi עם תרחישי היישום הברורים ביותר והביקוש החזק ביותר, החלפה מבוזרת (DEX) תמיד מושכת את מירב תשומת הלב ומגלמת את התחרותיות הגדולה ביותר כמו גם את השפעת ההון החזקה ביותר.

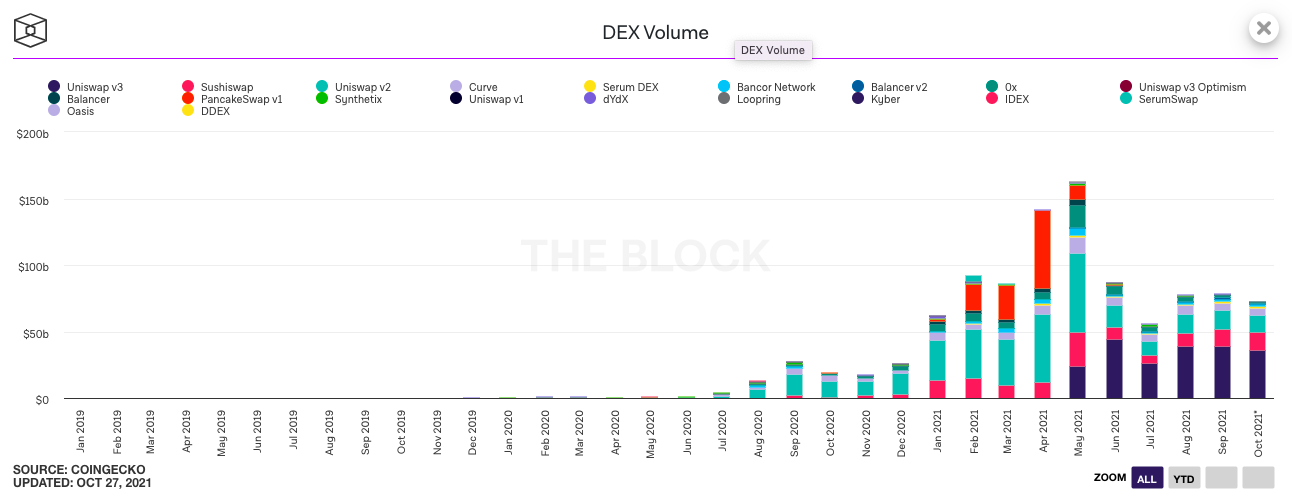

על פי נתוני The Block, הגידול בנפח הכולל של DEX (כולל עסקאות ספוט בלבד) בשנתיים האחרונות בולט. מאז הביצועים הנמוכים והיציבים שלה באמצע השנה שעברה, נפח המסחר הכולל של DEX צמח במהירות, והנתון החודשי הגיע לשיא של 162.8 מיליארד דולר במאי. למרות שהיא עדיין מפגרת אחרי הבורסה הריכוזית (CEX), כמובן שאי אפשר להתעלם מגודל השוק שלה של מאות מיליארדי דולרים.

בכל הנוגע לעלייתה והפופולריות של DEX, ל-AMM יש תפקיד משמעותי.

AMM נולדה לראשונה במאמר "שיפור ההתנגדות לריצה קדמית של X *y = K עושי שוק" שנכתב על ידי מייסד שותף של Ethereum Vitalik, והפך פופולרי יותר ויותר עם מספר פרויקטים. לדוגמה, Uniswap גם מאמצת המודל. עקרון ה-AMM החדש של "X * Y = K" שובר את נטיית החשיבה של DEX להעתיק דגמי CEX וציטוטים ועוד מספק ל-DEX גישה חדשנית.

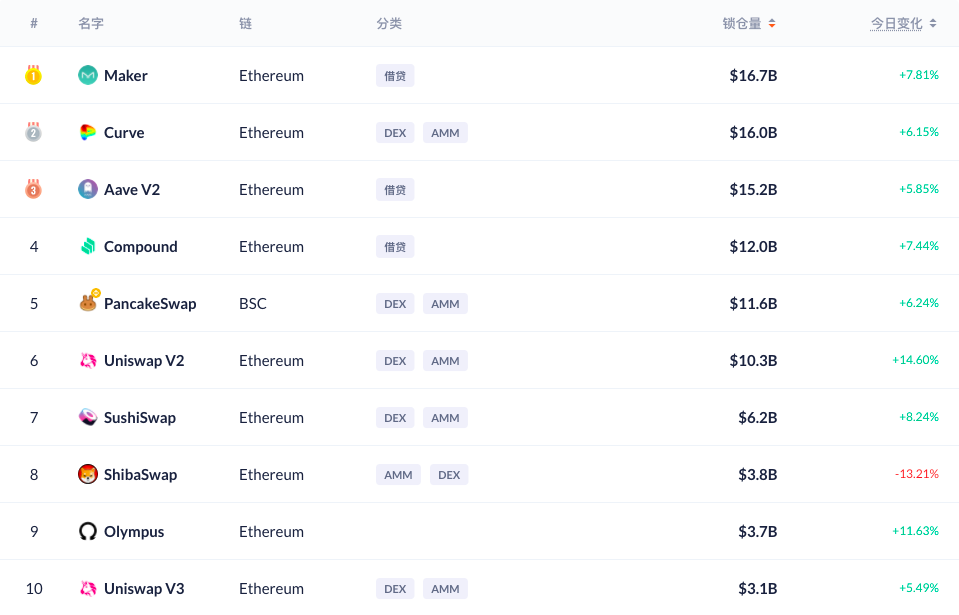

על פי Debank, ישנם עד 6 פרויקטים של AMM DEX שנמצאים בראש דירוג DeFi TVL, כולל Uniswap, Curve, SushiSwap, Balancer而是 וכו'. ההופעה הקולקטיבית של מספר AMM DEX שברה את הדומיננטיות של CEX ב- שוק המסחר במטבעות קריפטוגרפיים והוביל עידן שבו מתאפשר מסחר בלוקצ'יין ללא רישיון, פתוח, פשוט ויעיל.

במבט לאחור על הרגע הנוכחי, אנו יכולים לראות שהפיצוץ של AMM DEX אינו מקרי. קודם כל, המאפיינים של AMM DEX (למשל, קוד פתוח וללא רישיון) עונים על הביקוש של פרויקטים מתפתחים לפלטפורמות מסחר פתוחות ובכך עולים בקנה אחד עם מגמת השוק. שנית, הגישה הפשוטה של AMM DEX לעשיית שוק ולמסחר מורידה את החסמים עבור ספקי נזילות (LPs) וסוחרים, ומאפשרת ל"ילידים" בלוקצ'יין להבין במהירות ולהיות מעורבים בתפקידים חדשים אלה. חוץ מזה, כריית נזילות, מנגנון אסימונים חדש, פתחה את הערוץ למשתמשים רגילים לקבל את האסימונים המוקדמים של הפרויקט, ובכך משכה זרם קבוע של דם טרי (משתמשים וקרנות) ל-AMM DEX.

כיום, פרויקטי בלוקצ'יין של DEX המבוססים על מודל AMM משלבים לרוב שירותים פיננסיים, כמו הלוואות ונגזרות, והפכו לתשתית שאין לה תחליף במערכת DeFi. הם תומכים בתפעול ובחדשנות של יישומים שנבנו עליהם. לא מוגזם לומר ש-DeFi לא היה מרהיב כמו היום, לפחות לא כל כך מהר, בלי AMM.

AMM ללא ספק הוכח כמוצלח מאוד. אבל כמנגנון חדש לגמרי בן שלוש וחצי שנים, הוא סובל גם מכמה חסרונות. בעבר, Odaily פרסם סקירה קצרה של החסרונות של AMM מבחינת חווית משתמש שיכולים להיות מתמצה לארבעה היבטים: "פונקציה יחידה", "החלקה גדולה", "עלות גבוהה וזמן ארוך" ו"סיכונים של עסקאות כושלות או ריצה חזיתית".

הפגם הראשון הוא הפונקציה המוגבלת. הציטוט והמסחר של AMM DEX תלויים במצב בזמן אמת ובשינוי של מאגר ההחלפות. ללא תוספת של שירותי עזר, הרוב המכריע של DEX יכול לתמוך רק במסחר בפלאש. כלומר, המשתמשים יכולים להסתמך רק על ספר ההזמנות המסורתי והשידוכים כדי לסיים את ההזמנה במחיר השוק, במקום לעסוק בהזמנות ממתינות ומסחר במחיר אידיאלי. לכן AMM לא מאוד גמיש או נוח למשתמשים.

שנית, הנזילות של AMM DEX תלויה לחלוטין במאגר ההחלפות של היעד. כאשר גודלה של עסקה בודדת גדול מדי עבור מאגר ההחלפות, לרוב יתרחש אובדן החלקה גדול. פתרון אחד הוא לחלק עסקה בודדת למספר עסקאות קטנות יותר ולהמתין לרובוטי ארביטראז' שיקבעו מחירים על פני מספר בורסות, מה שכמובן יגרור עלויות תפעול נוספות.

חוץ מזה, כמנגנון המסחר המתאים ביותר לסביבת הבלוקצ'יין, AMM משלימה את כל התהליך מעשיית שוק ועד למסחר בבלוקצ'יין. לכן, אישור כל העסקאות צריך להמתין לאריזת בלוקצ'יין, מה שעשוי לקחת די הרבה זמן כשיש עומס ברשת. פעולות בבלוקצ'יין אומרות גם עלויות גז גבוהות. עבור סוחרים קטנים או ספקי נזילות, במקרים רבים, רווחי המסחר או עשיית השוק אינם מכסים אפילו את עלויות העסקה שלהם.

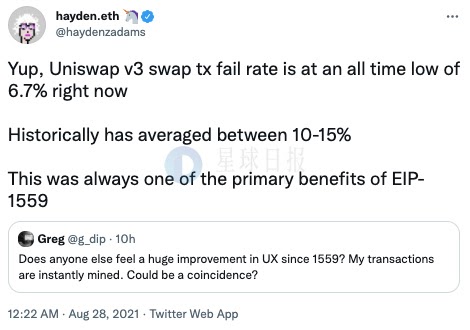

לבסוף, מכיוון שמשתמשים צריכים לחכות לאריזת העסקאות שלהם, לעתים קרובות הם מתמודדים עם הבעיה הקדמית כך שכורים לוקחים חלק בהטבות שלהם, במיוחד כאשר נפח העסקאות גדול. בנוסף, משתמשים רבים של AMM DEX כנראה חוו כישלון עסקה בנקודות מסוימות. בסוף אוגוסט, מייסד Uniswap היידן אדמס צייץ בטוויטר ששיעור הכישלונות ההיסטוריים בעסקאות של Uniswap מגיע ל-15%.

על מנת לפתור פגמים אלו ולשפר את חווית המשתמשים, מספר AMM DEX עשה ניסיונות שונים ברמות שונות. לדוגמה, חלקם בוחרים לשלב את Gelato וחוזים חכמים אחרים ככלי הפעלה כדי לאפשר הזמנות ממתינות, או להתאים את עקומת ה-AMM כדי לפתור את בעיית ההחלקה, או לפרוס על שכבה חדשה כדי לפתור את הבעיות של עלות עסקה גבוהה ו מהירות נמוכה, או לשלב EDEN ופתרונות אנטי-MEV אחרים כדי לפתור את הבעיה הקדמית.

בעוד שבמקביל, DEXs אחרים מחפשים לבדוק את ישימותם של ספרי הזמנות שהשפעתם הוכחה בתוקף ב-DEX ומנסים לבנות או לשלב שוק ספרי הזמנות. ביניהם, יש את הגיבור של מאמר זה - MDEX.

על פי מפת הדרכים הרשמית, MDEX.COM השיקה תכונה של ספר הזמנות כדי לשפר עוד יותר את חווית המסחר למשתמשים בשעה 20:00 (UTC+8) ב-30 באוקטובר 2021. משתמשים יכולים לסחור באסימונים במחיר הרצוי באמצעות הוראת מגבלה ואילך. הצלחתה של עסקה מסוימת תלויה בהזמנות הממתינות הן של הקונה והן של המוכר כ-CEX, מה שיכול לחסוך ממשתמשים לבהות בשוק.

ספר ההזמנות של DEX הוא חידוש טכני המורכב מפנקס הזמנות ומאגר הנזילות של AMM עם אימוץ מלא של הצעות המשתמשים. זה יפתור את הבעיה שכשל בעסקאות שנגרם על ידי עומק ספר ההזמנות השונה הקיים בשוק, שיכול להביא למשתמשים חווית מסחר טובה יותר.

כפרויקט ה-DeFi המוביל ב-HECO, MDEX בוחרת להשיק את פונקציית ספר ההזמנות, שהיא בעלת חשיבות מכרעת לתחום ה-DEX כולו. בעבר, רוב הפרויקטים של DEX שבוחרים בפונקציית ספר הזמנות הם כאלה עם נתח שוק נמוך, נכסים מוגבלים ומספר קטן של משתמשים. (הערה: למרות ש-dYdx משתמשת גם בספר ההזמנות, היא מתמקדת בעיקר בעסקאות חוזים ויש לה נפח עסקאות ספוט קטן יחסית). הופעתו של MDEX מסמנת את השינוי ומייצגת את פרויקט DEX הבוגר הראשון המשתמש בפונקציית ספר ההזמנות. אז, האם ספר הזמנה באמת יכול לפצות על החסרונות של AMM?

למרות שאנחנו עדיין צריכים לחכות לשבת לפני שנוכל באמת לנסות את הפונקציה החדשה של MDEX, נראה שחווית המסחר ב-CES מעידה על כך שניתן לפתור ביעילות את כל הפגמים שצוינו לעיל שמטרידים את DEX.

הזמנה ממתינה היא הפונקציה הבסיסית ביותר של מנגנון ספר ההזמנות. זה מאפשר למשתמשים, שיכולים לתת משחק לתצפיות שלהם ולנקוט באמצעי מנע, להמתין להזמנות במחיר מוגדר. יחד עם זאת, המחיר הקבוע גורם גם לכך שהבעיות הנפוצות של החלקה והתמודדות חזיתית המאופיינת ב-AMM תוקל מאוד. הנפגעים העיקריים מעלויות עסקה גבוהות הם פרויקטי DEX הממוקמים ב-Ethereum. למרות ש-MDEX פרוסה גם ב-Ethereum, שדה הקרב העיקרי שלה הוא Heco – רשת ציבורית מתפתחת המפורסמת בעלויות עסקה נמוכות. לפיכך, MDEX פטור מהנושא של עמלות עסקה מופרזות.

עבור ספקי נזילות (LPs), תפקיד מפתח נוסף באקו-סיסטם של DEX, השקת פונקציית ספר ההזמנות פירושה שיש להם עוד ערוץ עשיית שוק חדש לגמרי. במנגנון ספר ההזמנות, LP מקצועיים עושים שווקים בצורה גמישה ותכופה יותר ובכך משפרים את התשואות שלהם. כמובן, MDEX לא תנטוש את מוצר ה-AMM המקורי שלה ו-LP רגילים יכולים להמשיך להרוויח כסף במאגר ה-AMM.

לאחר פיצוץ ה-DeFi, מומחי קריפטו רבים ראו ב-AMM שדרוג מערכת של מודל ספר ההזמנות. אולם, לדעתנו, מדובר בטעות. בהיותם המודלים המצליחים ביותר של עשיית שוק של CEX ו-DEX בהתאמה, ספר ההזמנות ו-AMM אינם ברי השוואה. אף אחד לא נעלה על השני. אבל במקום זאת, הם פשוט מספקים חווית משתמש שונה.

במהותו, מודל ספר ההזמנות הוא מנגנון יצירת שוק פרואקטיבי, בעוד AMM הוא פסיבי. פילוסופיות הפעולה השונות שלהם מכתיבות מנגנוני פעולה שונים לחלוטין. עבור מודל ספר ההזמנות, הוא זקוק למערכת שידוכים כדי להתאים את כל ההזמנות הממתינות בשוק בעוד שמנגנון AMM זקוק רק להזרמה ויציאה של כספים במאגר. ההבדל הזה גם אומר שמודל ספר ההזמנות מאפשר רמה גבוהה יותר של גמישות בעוד AMM יותר אוניברסלי ומתאים למשתמשים רגילים. חוץ מזה, למרות שמודל ספר ההזמנות מתהדר ביותר פונקציות, AMM ניתן להרכבה יותר. במילה אחת, שניהם מבקשים לענות על הצורך המעשי של המשתמשים בעסקאות, אך נבדלים זה מזה בגישות הספציפיות שננקטו.

בתחילת דפי, השוק היה זקוק למוצר מסחר פתוח ופשוט שקל לקדם אותו. לכן AMM מתאים באופן מושלם לדרישות. אבל ככל שפונקציות ה-DeFi הבסיסיות מתבגרות, למשתמשים יש דרישה גוברת לשירותים מגוונים יותר, מה שפונה למנגנון ספר ההזמנות.

אנו מאמינים כי DEX מחויב לכיוון השימוש במנגנון ספר ההזמנות. MDEX הוא לא הראשון. זה גם לא יהיה האחרון.

מקור: https://zycrypto.com/another-leading-dex-is-choosing-the-order-book-mechanism/

- &

- נוסף

- אימוץ

- תעשיות

- כל העסקאות

- מאפשר

- ערעורים

- בקשה

- יישומים

- ארביטראז'

- מאמר

- נכסים

- אוגוסט

- מחסומים

- שדה קרב

- blockchain

- פרויקטים blockchain

- דם

- ספרים

- הון

- מקרים

- גרם

- אלה

- שינוי

- מייסד שותף

- Common

- תוכן

- להמשיך

- חוזה

- חוזים

- עלויות

- קריפטו

- מטבע מבוזר

- מסחר cryptocurrency - -

- נוֹכְחִי

- זונה

- נתונים

- מבוזר

- בורסה מבוזרת

- DeFi

- דרישה

- נגזרים

- דקס

- דולר

- dydx

- מוקדם

- המערכת האקולוגית

- סביבה

- ethereum

- חליפין

- בורסות

- ניסיון

- חוויות

- מומחים

- פָּנִים

- כשלון

- מאפיין

- אגרות

- תרשים

- כספי

- שירותים פיננסיים

- ראשון

- לסדר

- פלאש

- פגם

- פגמים

- גמישות

- מייסד

- חופשי

- טרי

- מלא

- פונקציה

- כספים

- גז

- צמיחה

- גָבוֹהַ

- HTTPS

- מאות

- תמונה

- כולל

- תשתית

- חדשנות

- מעורב

- IT

- מפתח

- גָדוֹל

- לשגר

- מוביל

- רמה

- מוגבל

- קו

- נְזִילוּת

- ספקי נזילות

- הלוואות

- ארוך

- תקליטים

- הרוב

- שוק

- שוקי

- להתאים

- כורים

- כרייה

- מודל

- כסף

- רשת

- מספרים

- רשמי

- לפתוח

- פועל

- תפעול

- דעה

- להזמין

- הזמנות

- אחר

- מאמר

- ביצועים

- פלטפורמות

- בריכה

- פופולרי

- מחיר

- המוצר

- פּרוֹיֶקט

- פרויקטים

- ציבורי

- זמן אמת

- דרישות

- החזרות

- סקירה

- ריצה

- שירותים

- שיתוף

- פָּשׁוּט

- מידה

- קטן

- חכם

- חוזים חכמים

- So

- פתרונות

- לפתור

- מְהִירוּת

- מסחרי

- מצב

- הצלחה

- מוצלח

- תמיכה

- מערכת

- יעד

- טכני

- מבחן

- חושב

- זמן

- אסימון

- מטבעות

- חלק עליון

- סחר

- סוחרים

- מסחר

- שוק המסחר

- עסקה

- עסקות

- Uniswap

- אוניברסלי

- משתמשים

- ationsier

- כֶּרֶך

- לחכות

- מי

- X

- שנה

- שנים