واضح ترین ایپلیکیشن منظرناموں اور مضبوط ترین مانگ کے ساتھ DeFi طبقہ کے طور پر، وکندریقرت تبادلہ (DEX) ہمیشہ سب سے زیادہ توجہ مبذول کر رہا ہے اور سب سے بڑی مسابقت کے ساتھ ساتھ مضبوط ترین سرمائے کے اثر کو بھی مجسم بنا رہا ہے۔

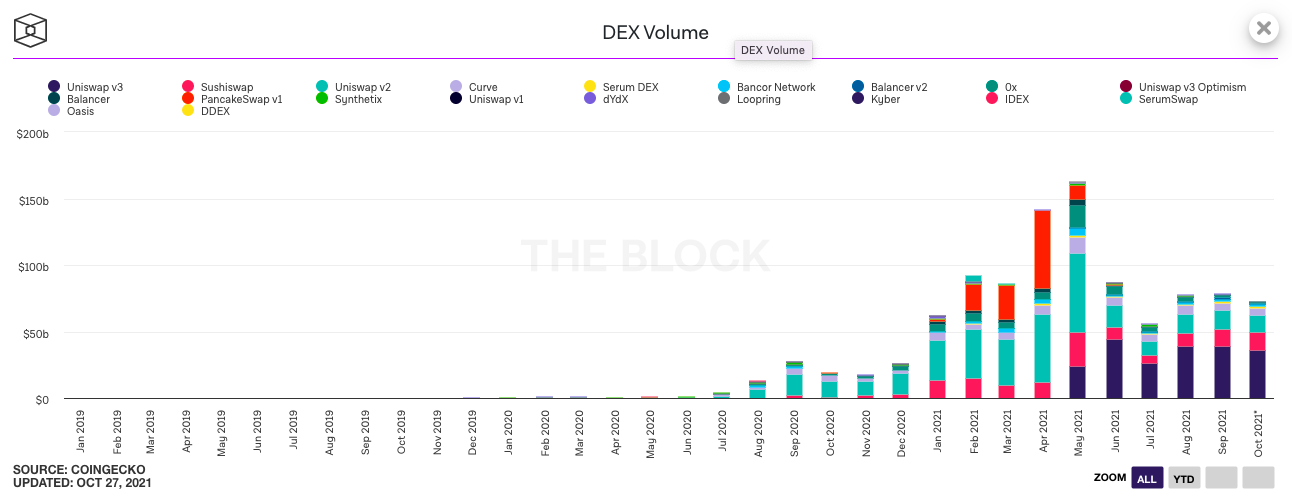

دی بلاک کے اعداد و شمار کے مطابق، گزشتہ دو سالوں میں ڈی ای ایکس کے کل حجم (صرف اسپاٹ ٹرانزیکشنز سمیت) میں اضافہ نمایاں رہا ہے۔ پچھلے سال کے وسط میں اس کی کم اور مستحکم کارکردگی کے بعد سے، DEX کے کل تجارتی حجم میں تیزی سے اضافہ ہوا ہے، اور ماہانہ اعداد و شمار مئی میں $162.8bn تک پہنچ گئے۔ اگرچہ یہ ابھی بھی سنٹرلائزڈ ایکسچینج (CEX) سے پیچھے ہے، لیکن ظاہر ہے کہ اس کی سینکڑوں بلین ڈالر کی مارکیٹ سائز کو نظر انداز نہیں کیا جا سکتا۔

جب بات DEX کے عروج اور مقبولیت کی ہو تو AMM ایک اہم کردار ادا کرتا ہے۔

AMM سب سے پہلے Ethereum کے شریک بانی Vitalik کی طرف سے لکھے گئے ایک مقالے "X*y = K Market Makers کے فرنٹ رننگ ریزسٹنس کو بہتر بنانا" میں پیدا ہوا تھا، اور بہت سے پروجیکٹس کے ساتھ تیزی سے مقبول ہوا ہے۔ مثال کے طور پر، Uniswap بھی اپناتا ہے۔ نمونہ. "X *Y = K" کا بالکل نیا AMM اصول CEX ماڈلز اور کوٹیشنز کو کاپی کرنے کے DEX کے سوچنے کے رجحان کو توڑتا ہے اور DEX کو ایک جدید طریقہ فراہم کرتا ہے۔

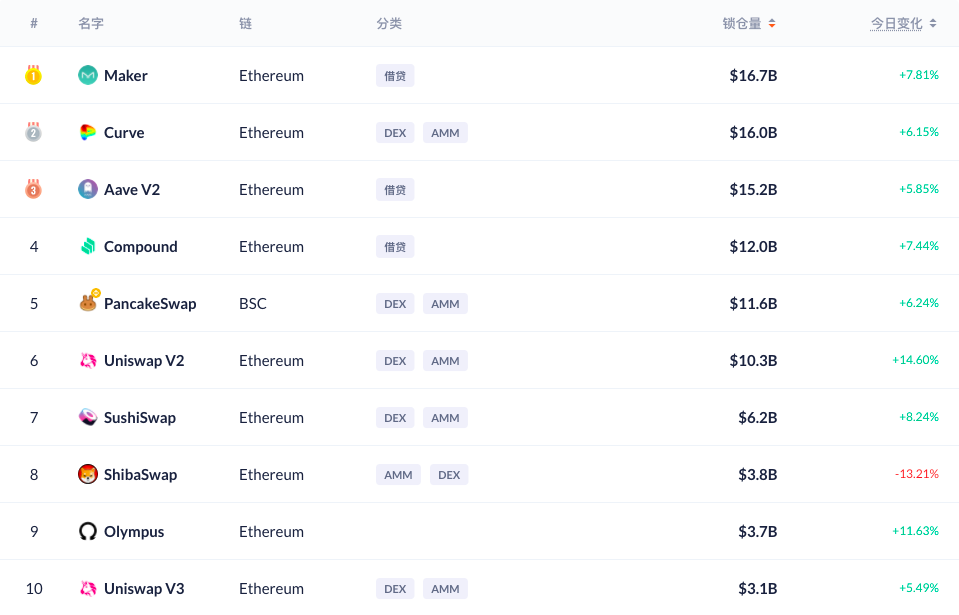

ڈیبینک کے مطابق، تقریباً 6 AMM DEX پروجیکٹس ہیں جو DeFi TVL کی درجہ بندی میں سرفہرست ہیں، بشمول Uniswap، Curve، SushiSwap، Balancer而是، وغیرہ۔ متعدد AMM DEX کے اجتماعی طور پر ابھرنے سے CEX کے تسلط کو توڑ دیا ہے۔ cryptocurrency ٹریڈنگ مارکیٹ اور ایک ایسے دور کا آغاز ہوا جس کے دوران لائسنس سے پاک، کھلی، سادہ، اور موثر بلاکچین ٹریڈنگ ممکن ہے۔

موجودہ لمحے کو پیچھے دیکھتے ہوئے، ہم دیکھ سکتے ہیں کہ AMM DEX کا دھماکہ کوئی اتفاق نہیں ہے۔ سب سے پہلے، AMM DEX کی خصوصیات (مثال کے طور پر، اوپن سورس اور لائسنس سے پاک) ابھرتے ہوئے پروجیکٹس کی اوپن ٹریڈنگ پلیٹ فارمز کی مانگ کو پورا کرتی ہیں اور اس طرح مارکیٹ کے رجحان کے مطابق ہیں۔ دوسرا، مارکیٹ سازی اور تجارت کے لیے AMM DEX کا سیدھا سادا طریقہ لیکویڈیٹی فراہم کرنے والوں (LPs) اور تاجروں کے لیے رکاوٹوں کو کم کرتا ہے، جس سے بلاکچین "مقامی" کو ان نئے کرداروں کو تیزی سے سمجھنے اور ان میں شامل ہونے کی اجازت ملتی ہے۔ اس کے علاوہ، لیکویڈیٹی مائننگ، ایک نیا ٹوکن میکانزم، جس نے عام صارفین کے لیے پروجیکٹ کے ابتدائی ٹوکن حاصل کرنے کا چینل کھول دیا ہے، اس طرح تازہ خون (صارفین اور فنڈز) کا ایک مستقل سلسلہ AMM DEX کی طرف راغب ہو رہا ہے۔

آج، AMM ماڈل پر مبنی DEX بلاکچین پروجیکٹس اکثر مالیاتی خدمات، جیسے قرضوں اور مشتقات کو یکجا کرتے ہیں، اور DeFi نظام میں ایک ناقابل تلافی بنیادی ڈھانچہ بن چکے ہیں۔ وہ ان پر بنائے گئے ایپلی کیشنز کے آپریشن اور اختراع کی حمایت کرتے ہیں۔ یہ کہنا کوئی مبالغہ آرائی نہیں ہے کہ اے ایم ایم کے بغیر ڈی فائی اتنا شاندار نہ ہوتا جتنا آج ہے، کم از کم اتنی جلدی نہیں۔

اے ایم ایم بلاشبہ بہت کامیاب ثابت ہوئی ہے۔ لیکن ایک بالکل نئے میکانزم کے طور پر جو صرف ساڑھے تین سال پرانا ہے، اس کے کچھ نقصانات بھی ہیں۔ اس سے پہلے، Odaily نے صارف کے تجربے کے لحاظ سے AMM کی خامیوں کا ایک مختصر جائزہ شائع کیا جو ہو سکتا ہے۔ چار پہلوؤں پر ابلا ہوا: "سنگل فنکشن"، "بڑی پھسلن"، "زیادہ قیمت اور طویل وقت" اور "ناکام ٹرانزیکشنز یا فرنٹ رننگ کے خطرات"۔

پہلی خامی محدود فعل ہے۔ AMM DEX کی کوٹیشن اور ٹریڈنگ کا انحصار ریئل ٹائم اسٹیٹس اور سویپ پول کی تبدیلی پر ہے۔ معاون خدمات کے اضافے کے بغیر، DEX کی اکثریت صرف فلیش ٹریڈنگ کی حمایت کر سکتی ہے۔ یعنی، صارفین زیر التوا آرڈرز میں مشغول ہونے اور مثالی قیمت پر ٹریڈنگ کرنے کے بجائے، مارکیٹ کی قیمت پر آرڈر ختم کرنے کے لیے صرف روایتی آرڈر بک اور میچ میکنگ پر انحصار کر سکتے ہیں۔ اس طرح AMM صارفین کے لیے زیادہ لچکدار یا آسان نہیں ہے۔

دوم، AMM DEX کی لیکویڈیٹی مکمل طور پر ٹارگٹ سویپ پول پر منحصر ہے۔ جب ایک ہی لین دین کا سائز سویپ پول کے لیے بہت بڑا ہوتا ہے، تو اکثر پھسلن کا ایک بڑا نقصان ہوتا ہے۔ ایک حل یہ ہے کہ ایک لین دین کو متعدد چھوٹے لین دین میں توڑ دیا جائے اور متعدد ایکسچینجز میں قیمتیں طے کرنے کے لیے ثالثی روبوٹس کا انتظار کریں، جس سے ظاہر ہے کہ اضافی آپریٹنگ اخراجات اٹھانا پڑیں گے۔

اس کے علاوہ، بلاکچین ماحول کے لیے سب سے موزوں تجارتی طریقہ کار کے طور پر، AMM مارکیٹ بنانے سے لے کر بلاکچین پر ٹریڈنگ تک کا پورا عمل مکمل کرتا ہے۔ لہذا، تمام لین دین کی تصدیق کے لیے بلاکچین پیکیجنگ کا انتظار کرنا ہوگا، جس میں نیٹ ورک کی بھیڑ ہونے پر کافی وقت لگ سکتا ہے۔ بلاکچین پر آپریشنز کا مطلب گیس کے زیادہ اخراجات بھی ہیں۔ چھوٹے تاجروں یا لیکویڈیٹی فراہم کرنے والوں کے لیے، بہت سے معاملات میں، ٹریڈنگ یا مارکیٹ بنانے والے منافع ان کے لین دین کے اخراجات کو بھی پورا نہیں کرتے ہیں۔

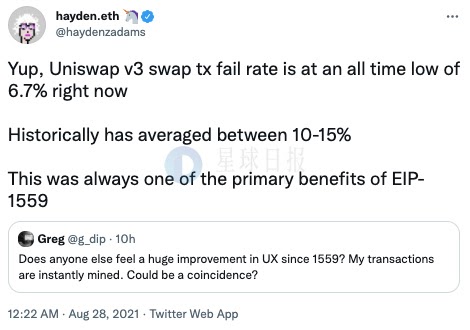

آخر میں، چونکہ صارفین کو اپنے لین دین کو پیک کیے جانے کا انتظار کرنا پڑتا ہے، اس لیے انہیں اکثر سامنے آنے والے مسئلے کا سامنا کرنا پڑتا ہے تاکہ کان کن اپنے فوائد میں حصہ لیں، خاص طور پر جب لین دین کا حجم بڑا ہو۔ اس کے علاوہ، AMM DEX کے بہت سے صارفین نے شاید کچھ مقامات پر لین دین کی ناکامی کا تجربہ کیا ہے۔ اگست کے آخر میں، Uniswap کے بانی ہیڈن ایڈمز نے ٹویٹ کیا کہ Uniswap کی تاریخی لین دین کی ناکامی کی شرح 15% تک زیادہ ہے۔

ان نقائص کو دور کرنے اور صارفین کے تجربے کو بہتر بنانے کے لیے، کئی AMM DEX نے مختلف سطحوں پر مختلف کوششیں کی ہیں۔ مثال کے طور پر، ان میں سے کچھ Gelato اور دیگر سمارٹ معاہدوں کو ٹرگرنگ ٹولز کے طور پر ضم کرنے کا انتخاب کرتے ہیں تاکہ زیر التواء آرڈرز کو فعال کیا جا سکے، یا پھسلن کے مسئلے کو حل کرنے کے لیے AMM وکر کو ایڈجسٹ کیا جا سکے، یا زیادہ ٹرانزیکشن لاگت کے مسائل کو حل کرنے کے لیے نئی پرت پر تعینات کیا جا سکے۔ کم رفتار، یا سامنے سے چلنے والے مسئلے کو حل کرنے کے لیے EDEN اور دیگر اینٹی MEV حلوں کو ضم کرنا۔

جبکہ اسی وقت، دیگر DEXs آرڈر بک کے قابل اطلاق ہونے کی جانچ کر رہے ہیں جن کے اثرات DEX میں زبردستی ثابت ہو چکے ہیں اور آرڈر بک مارکیٹ کی تعمیر یا انٹیگریٹ کرنے کی کوشش کر رہے ہیں۔ ان میں، اس مضمون کا مرکزی کردار ہے – MDEX۔

آفیشل روڈ میپ کے مطابق، MDEX.COM نے 20 اکتوبر 00 کو 8:30 (UTC+2021) پر صارفین کے لیے ٹریڈنگ کے تجربے کو مزید بہتر بنانے کے لیے ایک آرڈر بک فیچر شروع کیا۔ صارف حد کے آرڈر کے بعد مطلوبہ قیمت پر ٹوکنز ٹریڈ کر سکتے ہیں۔ کسی خاص لین دین کی کامیابی کا انحصار خریدار اور بیچنے والے دونوں کے زیر التواء آرڈرز پر ہوتا ہے کیونکہ CEX کیا ہے، جو صارفین کو بازار کی طرف گھورنے سے بچا سکتا ہے۔

ڈی ای ایکس کے لیے آرڈر بک ایک تکنیکی اختراع ہے جو صارفین کی تجاویز کو مکمل طور پر اپناتے ہوئے آرڈر بک اور AMM لیکویڈیٹی پول پر مشتمل ہے۔ اس سے یہ مسئلہ حل ہو جائے گا کہ مارکیٹ میں موجود مختلف آرڈر بک ڈیپتھ کی وجہ سے لین دین کی ناکامی، جو صارفین کو بہتر تجارتی تجربہ فراہم کر سکتی ہے۔

HECO پر سب سے اوپر DeFi پروجیکٹ کے طور پر، MDEX آرڈر بک فنکشن شروع کرنے کا انتخاب کرتا ہے، جو کہ پورے DEX فیلڈ کے لیے تاریخی اہمیت کا حامل ہے۔ اس سے پہلے، زیادہ تر DEX پروجیکٹس جو آرڈر بک فنکشن کا انتخاب کرتے ہیں وہ ہیں جو کم مارکیٹ شیئر، محدود اثاثے، اور صارفین کی کم تعداد کے حامل ہیں۔ (نوٹ: اگرچہ dYdx آرڈر بک کا بھی استعمال کرتا ہے، لیکن یہ بنیادی طور پر کنٹریکٹ ٹرانزیکشنز پر فوکس کرتا ہے اور اس کی جگہ نسبتاً کم ٹرانزیکشن والیوم ہے)۔ MDEX کا ظہور تبدیلی کی نشاندہی کرتا ہے اور پہلے بالغ DEX پروجیکٹ کی نمائندگی کرتا ہے جو آرڈر بک فنکشن کا استعمال کرتا ہے۔ تو، کیا آرڈر بک واقعی AMM کی کوتاہیوں کو پورا کر سکتی ہے؟

اگرچہ ہمیں ابھی بھی ہفتہ تک انتظار کرنے کی ضرورت ہے اس سے پہلے کہ ہم واقعی MDEX کے نئے فنکشن کو آزما سکیں، CES میں تجارتی تجربات سے لگتا ہے کہ DEX سے دوچار مذکورہ بالا تمام خامیوں کو مؤثر طریقے سے حل کیا جا سکتا ہے۔

زیر التواء آرڈر آرڈر بک میکانزم کا سب سے بنیادی کام ہے۔ یہ صارفین کو اجازت دیتا ہے، جو اپنے مشاہدات کو پیش کر سکتے ہیں اور قبل از وقت اقدامات کر سکتے ہیں، ایک مقررہ قیمت پر آرڈر کو التواء میں رکھ سکتے ہیں۔ ایک ہی وقت میں، مقررہ قیمت کا مطلب یہ بھی ہے کہ AMM کے ساتھ پھسلن اور فرنٹ رننگ کی خصوصیت کے عام مسائل کو بہت حد تک کم کیا جائے گا۔ اعلی لین دین کے اخراجات کے اہم متاثرین Ethereum پر واقع DEX پروجیکٹس ہیں۔ اگرچہ MDEX Ethereum پر بھی تعینات ہے، لیکن اس کا Heco کا مرکزی میدان جنگ – ایک ابھرتی ہوئی عوامی زنجیر جو کم لین دین کے اخراجات کے لیے مشہور ہے۔ لہذا، MDEX حد سے زیادہ ٹرانزیکشن فیس کے مسئلے سے آزاد ہے۔

لیکویڈیٹی فراہم کرنے والوں (LPs) کے لیے، DEX ماحولیاتی نظام میں ایک اور اہم کردار، آرڈر بک فنکشن کے آغاز کا مطلب ہے کہ ان کے پاس ایک اور بالکل نیا مارکیٹ بنانے والا چینل ہے۔ آرڈر بک میکانزم میں، پیشہ ور ایل پیز مارکیٹوں کو زیادہ لچکدار اور متواتر بناتے ہیں اور اس طرح ان کی مارکیٹ سازی کے منافع میں اضافہ ہوتا ہے۔ بلاشبہ، MDEX اپنی اصل AMM پروڈکٹ کو نہیں چھوڑے گا اور عام LPs AMM پول میں پیسہ کمانا جاری رکھ سکتے ہیں۔

DeFi دھماکے کے بعد، بہت سے کرپٹو ماہرین نے AMM کو آرڈر بک ماڈل کے سسٹم اپ گریڈ کے طور پر دیکھا۔ تاہم، ہماری رائے میں، یہ ایک غلطی ہے. بالترتیب CEX اور DEX کے سب سے کامیاب مارکیٹ بنانے والے ماڈل ہونے کی وجہ سے آرڈر بک اور AMM کا موازنہ نہیں کیا جا سکتا۔ کوئی بھی دوسرے سے برتر نہیں ہے۔ بلکہ، وہ صرف ایک مختلف صارف کا تجربہ فراہم کرتے ہیں۔

جوہر میں، آرڈر بک ماڈل مارکیٹ بنانے کا ایک فعال طریقہ کار ہے، جبکہ AMM غیر فعال ہے۔ ان کے مختلف آپریشن کے فلسفے بالکل مختلف آپریشن میکانزم کا حکم دیتے ہیں۔ آرڈر بک ماڈل کے لیے، اسے مارکیٹ میں موجود تمام زیر التواء آرڈرز کو پورا کرنے کے لیے میچ میکنگ سسٹم کی ضرورت ہے جبکہ AMM میکانزم کو صرف پول میں فنڈز کی آمد اور اخراج کی ضرورت ہے۔ اس فرق کا مطلب یہ بھی ہے کہ آرڈر بک ماڈل اعلیٰ سطح کی لچک کی اجازت دیتا ہے جبکہ AMM زیادہ عالمگیر اور عام صارفین کے لیے موزوں ہے۔ اس کے علاوہ، اگرچہ آرڈر بک ماڈل زیادہ فنکشنز کا حامل ہے، لیکن AMM زیادہ کمپوز ایبل ہے۔ ایک لفظ میں، یہ دونوں صارفین کی عملی لین دین کی ضرورت کو پورا کرنے کی کوشش کرتے ہیں لیکن اختیار کیے گئے مخصوص طریقوں میں مختلف ہیں۔

DeFi کے آغاز میں، مارکیٹ کو ایک کھلے اور سادہ تجارتی پروڈکٹ کی ضرورت تھی جسے فروغ دینا آسان ہے۔ اس طرح AMM ضروریات کو پورا کرتا ہے۔ لیکن جیسے جیسے بنیادی ڈی فائی فنکشنز پختہ ہو رہے ہیں، صارفین کے پاس مزید متنوع خدمات کی مانگ بڑھ رہی ہے، جو آرڈر بک میکانزم کو اپیل کرتی ہے۔

ہمیں یقین ہے کہ DEX آرڈر بک میکانزم کو استعمال کرنے کی سمت کا پابند ہے۔ MDEX پہلا نہیں ہے۔ اور نہ ہی یہ آخری ہوگا۔

ماخذ: https://zycrypto.com/another-leading-dex-is-choosing-the-order-book-mechanism/

- &

- ایڈیشنل

- منہ بولابیٹا بنانے

- تمام

- تمام لین دین

- اجازت دے رہا ہے

- اپیل

- درخواست

- ایپلی کیشنز

- انترپنن

- مضمون

- اثاثے

- اگست

- راہ میں حائل رکاوٹیں

- میدان جنگ میں

- blockchain

- blockchain منصوبوں

- خون

- کتب

- دارالحکومت

- مقدمات

- وجہ

- ان

- تبدیل

- شریک بانی

- کامن

- مواد

- جاری

- کنٹریکٹ

- معاہدے

- اخراجات

- کرپٹو

- cryptocurrency

- cryptocurrency ٹریڈنگ

- موجودہ

- وکر

- اعداد و شمار

- مہذب

- وکندریقرت تبادلہ

- ڈی ایف

- ڈیمانڈ

- مشتق

- اس Dex

- ڈالر

- dydx

- ابتدائی

- ماحول

- ماحولیات

- ethereum

- ایکسچینج

- تبادلے

- تجربہ

- تجربات

- ماہرین

- چہرہ

- ناکامی

- نمایاں کریں

- فیس

- اعداد و شمار

- مالی

- مالیاتی خدمات

- پہلا

- درست کریں

- فلیش

- غلطی

- خامیوں

- لچک

- بانی

- مفت

- تازہ

- مکمل

- تقریب

- فنڈز

- گیس

- ترقی

- ہائی

- HTTPS

- سینکڑوں

- تصویر

- سمیت

- انفراسٹرکچر

- جدت طرازی

- ملوث

- IT

- کلیدی

- بڑے

- شروع

- معروف

- سطح

- لمیٹڈ

- لائن

- لیکویڈیٹی

- لیکویڈیٹی فراہم کرنے والے

- قرض

- لانگ

- ایل پی

- اکثریت

- مارکیٹ

- Markets

- میچ

- کھنیکون

- کانوں کی کھدائی

- ماڈل

- قیمت

- نیٹ ورک

- تعداد

- سرکاری

- کھول

- کام

- آپریشنز

- رائے

- حکم

- احکامات

- دیگر

- کاغذ.

- کارکردگی

- پلیٹ فارم

- پول

- مقبول

- قیمت

- مصنوعات

- منصوبے

- منصوبوں

- عوامی

- اصل وقت

- ضروریات

- واپسی

- کا جائزہ لینے کے

- چل رہا ہے

- سروسز

- سیکنڈ اور

- سادہ

- سائز

- چھوٹے

- ہوشیار

- سمارٹ معاہدہ

- So

- حل

- حل

- تیزی

- کمرشل

- درجہ

- کامیابی

- کامیاب

- حمایت

- کے نظام

- ہدف

- ٹیکنیکل

- ٹیسٹ

- سوچنا

- وقت

- ٹوکن

- ٹوکن

- سب سے اوپر

- تجارت

- تاجروں

- ٹریڈنگ

- تجارتی منڈی

- ٹرانزیکشن

- معاملات

- Uniswap

- یونیورسل

- صارفین

- اہم

- حجم

- انتظار

- ڈبلیو

- X

- سال

- سال