Die Vorstellung eines digitalen Dollars für die Vereinigten Staaten war in den letzten Monaten zunehmend in den Nachrichten. Die Forschung der Federal Reserve zu einer digitalen Währung der Zentralbank (CBDC) ist im Gange, und es ist leicht zu verstehen, warum: zwischen den Bemühungen Chinas, digitale Währungen in Apps zu verwenden, der steigenden Akzeptanzrate von Kryptowährungen und anderen schnelleren Zahlungstechnologien, Es ist klar, dass die Technologie zur Unterstützung der digitalen Vision da ist. Ein US-CBDC könnte erhebliche Vorteile bieten.

Aber diese Umsetzung ist keine einfache Aufgabe. In dieser Woche, Die Fed hat ein neues Papier veröffentlicht Untersuchung, welche Auswirkungen das Streben nach einem CBDC auf die zukünftige Geldpolitik haben könnte, unter Berücksichtigung eines Szenarios, in dem ein digitaler Dollar sowohl für Zahlungen als auch als Wertaufbewahrungsmittel weit verbreitet ist. Es wirft einige klare Bedenken auf; Während der Tausch von Bargeld gegen digitale Dollars auf Makroebene nicht viel an der Funktionsweise der Wirtschaft ändert, würde das Ersetzen von Bankeinlagen durch digitale Währung definitiv dies tun – die Bilanzen bei Geschäftsbanken würden mit ziemlicher Sicherheit schrumpfen, was zu einem Bedarf an größeren Reserven führen und möglicherweise Auswirkungen haben könnte Kreditverfügbarkeit.

Das ist nur ein Grund, warum nicht jeder denkt, dass eine von der US-Notenbank unterstützte digitale Währung eine kluge Idee ist – und zwar die Verknüpfung des US-Dollars mit dem US-Dollar Blockchain wäre nur eine Möglichkeit, die Vorteile zu negieren, die Krypto für viele im Raum attraktiv machen. Ein Arbeitspapier von Web 3.0 – Collateral Insights von Christian Kameir, Managing Partner bei Sustany Capital, skizzierte viele der Bedenken von Innovatoren in der Branche.

Viele der aktuellen Bedenken gehen auf a zurück Veröffentlichung im Januar 2022 von der Fed, die Kameir anmerkt, verfehlt einen wichtigen Punkt: Nach Meinung der Autoren des Artikels sind Währung und Geld zwei sehr unterschiedliche Dinge.

„Die Vermischung von Rechtsbegriffen (Geld) und Technologie (Währung) in dem Papier vernebelt alle weiteren Analysen und erschwert es den Autoren, technologische Innovationen im Allgemeinen und Netzwerktechnologien im Besonderen korrekt zu identifizieren. Ein Mangel, der durch den kurzen Exkurs des Manuskripts in „digitale Vermögenswerte“ – ein ziemlich problematischer Begriff an sich – auf Seite elf veranschaulicht wird, der damit beginnt, zu verkünden, dass Kryptowährungen „geldähnliche Eigenschaften“ haben könnten, während er eine Reihe längst entlarvter Mythen wiederholt rund um den Raum kryptografischer Primitive und dezentralisierter Softwarelösungen – auch bekannt als „Blockchains'."'

Mit Währungen sind Länderrisiken, Liquiditätsrisiken und Bearbeitungskosten verbunden. Eine Ware hat ihre eigenen Probleme, aber der Wert ist wahr Währung ist ein ganz anderes thema. Wenn also die Fed sagt, dass sie einen digitalen Dollar als Kryptowährung einführen will, was sind dann die Risikokomponenten, die die Leute überwachen müssen? Wie Kameir es ausdrückte:

„Das Hauptrisiko sind geminderte Eigentumsrechte. Wenn ich Geld auf einem Konto habe, habe ich nicht wirklich Geld; Ich habe eine Forderung gegen eine Bank. Das ist anders als Geld in meiner Tasche. Besitz ist 90% des Eigentums. Das ist es, wonach wir in einem digitalen Asset suchen sollten. Jede Transaktion muss für sich betrachtet werden.“

Auch der Datenschutz bleibt ein Anliegen. Im Gegensatz zu den meisten physischen Bargeldtransaktionen wäre es für die Fed durchaus möglich, viele Informationen darüber zu sammeln, wie ein digitaler Dollar ausgegeben wird. Angeblich könnte dies zur Bekämpfung krimineller Aktivitäten beitragen. Aber es ist eine echte Gratwanderung zwischen dem Angebot von Schutzmaßnahmen gegen schlechte Akteure und dem Schutz der Privatsphäre der Verbraucher. Es ist zumindest ein Thema, das für die Fed ein starker Schwerpunkt ist, wie in ihrem Januar-Papier erwähnt:

„Ein Allzweck-CBDC würde Daten über die Finanztransaktionen der Benutzer auf die gleiche Weise generieren, wie das Geld von Geschäftsbanken und Nichtbanken heute solche Daten generiert. In dem vermittelten CBDC-Modell, das die Federal Reserve in Betracht ziehen würde, würden Vermittler Datenschutzbedenken ausräumen, indem sie bestehende Tools nutzen.“

Dieses Modell kann nicht – und scheint tatsächlich nicht darauf abzuzielen – die vollständige Anonymität einer Bargeldtransaktion nachzubilden. Das Streben nach einem Datenschutzniveau, das mit Zahlungen über traditionelle Banksysteme vergleichbar ist, ist ein Anfang und für einige als Endzustand wahrscheinlich ausreichend, insbesondere da es mehrere Sicherheitsvorkehrungen und den Grad der Umkehrbarkeit beinhalten wird, den Kunden bei Online-Einkäufen haben heute gewohnt.

Alles in allem gibt es noch vieles an der Idee, das einen offensichtlichen Reiz hat. Der US-Dollar ist ein Fundament des Vertrauens für Währungen, und es gibt einen Grund dafür, dass er als Bürge für die meisten existierenden Stablecoins gilt. Ein CBDC könnte, wenn überhaupt, die Verwendung des Dollars im Ausland noch einfacher machen, da es einfacher ist, nachzuverfolgen, wo das Geld verwendet wird.

Und abgesehen von allen Bedenken besteht für die USA nach wie vor ein echter Bedarf, diese Schritte zu unternehmen, um in den Raum einzudringen, wie sogar das Collateral Insights-Papier feststellte:

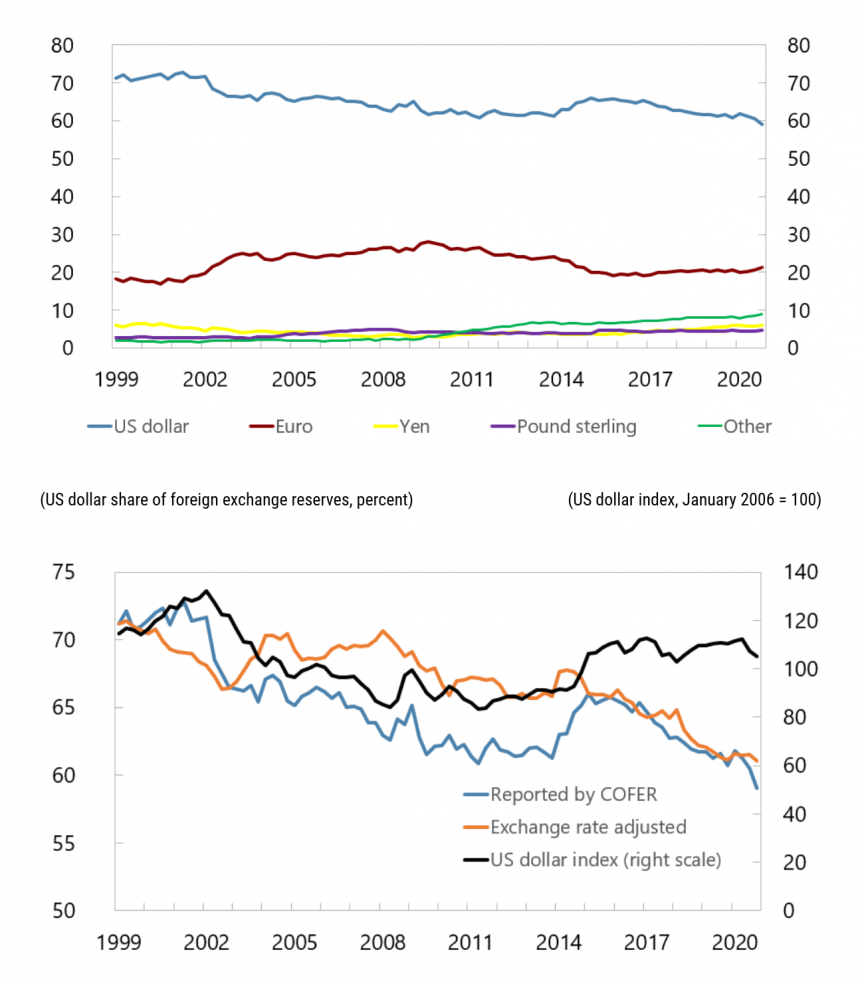

„Soweit digitale Inhaberpapiere jeder Rechnungseinheit nahezu in Echtzeit endgültig abgerechnet werden können und die Option „programmierbares Geld“ bieten, sind dies bereits technische Realitäten, die nicht ignoriert werden können, ohne die Folgen der technologischen Verschuldung zu erleiden. Letzteres lässt sich bereits gut am Rückgang der auf USD lautenden Transaktionen der globalen Wirtschaftsaktivität beobachten. Nach Angaben des Internationalen Währungsfonds ist der Anteil des US-Dollars an den weltweiten Devisenreserven auf den niedrigsten Stand seit zwanzig Jahren gefallen.“

Wir beobachten also weiterhin, wie die Fed ihre ersten Schritte auf diesem wichtigen Weg unternimmt – und hoffen, dass sie dabei keine Fehltritte macht.

- Ameise finanziell

- Blockchain

- Blockchain-Konferenz Fintech

- CBDC

- Fintech

- coinbase

- Einfallsreichtum

- Krypto-Konferenz Fintech

- kryptowährung

- Kryptofinanz

- federal reserve

- FinTech

- Fintech-App

- Fintech-Innovation

- Fintech steigt

- Global Digital Asset & Cryptocurrency Association

- OpenSea

- PayPal

- Paytech

- Zahlweg

- Plato

- platon ai

- Datenintelligenz von Plato

- PlatoData

- Platogaming

- Rasorpay

- Revolut

- Ripple

- quadratische Fintech

- Streifen

- Technologie

- Tencent Fintech

- Kopiergerät

- Zephyrnet