Het onderstaande is een fragment uit een recente editie van Bitcoin Magazine Pro, Bitcoin Magazine's premium markten nieuwsbrief. Om als een van de eersten deze inzichten en andere on-chain bitcoin-marktanalyses rechtstreeks in uw inbox te ontvangen, Abonneer nu.

Woord van de dag: volatiliteit

Bent u voorbereid op verhoogde volatiliteit? Het is normaal dat markten alleen maar volatieler worden naarmate we dieper in dalende markten gaan. Naarmate de onzekerheid, de illiquiditeit en het ongeduld toenemen, beginnen meer marktdeelnemers te hopen op marktextremen: ofwel dat de markt het dieptepunt heeft bereikt en een nieuwe bull-cyclus één keerpunt van de Federal Reserve verwijderd is, ofwel dat de limiet naar beneden, de liquidatiedag van de margin call spoedig zal plaatsvinden vanwege een instorting van Credit Suisse. Iedereen hangt aan het randje bij elke grote marktbeweging om ze een soort signaal te geven. Prijsklassen beginnen te verbreden en sommige (zou zijn) wekelijkse of maandelijkse bewegingen worden gecondenseerd tot slechts één enkele actiedag.

Zelfs een van de beste investeerders aller tijden, Stanley Druckenmiller, vindt vandaag de dag een van de moeilijkste omgevingen om te achterhalen:

“Ik doe dit al 45 jaar en tussen de pandemie, de oorlog en de gekke beleidsreactie in de VS en wereldwijd, is dit de moeilijkste omgeving die ik ooit ben tegengekomen om te proberen enig vertrouwen te hebben in een voorspelling zes tot twaalf maanden vooruit .”

Voor de meesten is het het beste om de actie uit te zitten en een grote risicopositie te hebben, klaar om te worden ingezet nadat de markten zijn gestabiliseerd of gekalmeerd.

We zijn nog steeds van mening dat er waarschijnlijk nieuwe dieptepunten zullen worden bereikt en dat we nog geen definitieve conclusie moeten trekken over de cyclus voor aandelen, risicovolle activa en bitcoin.

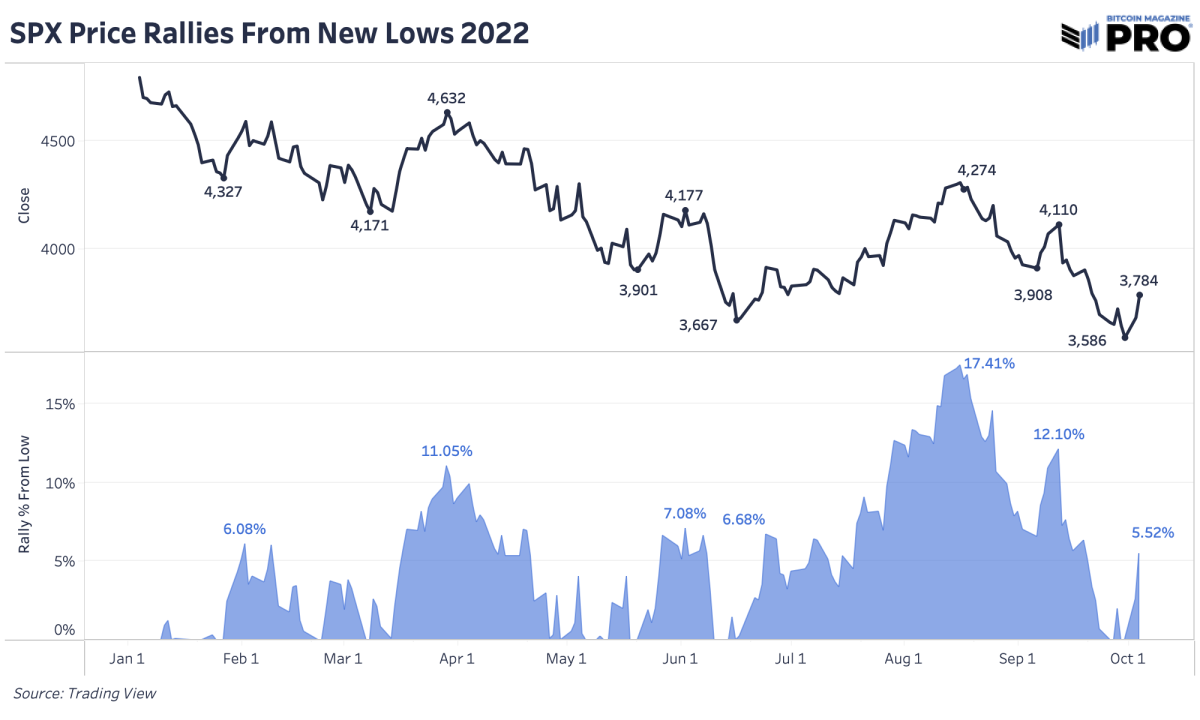

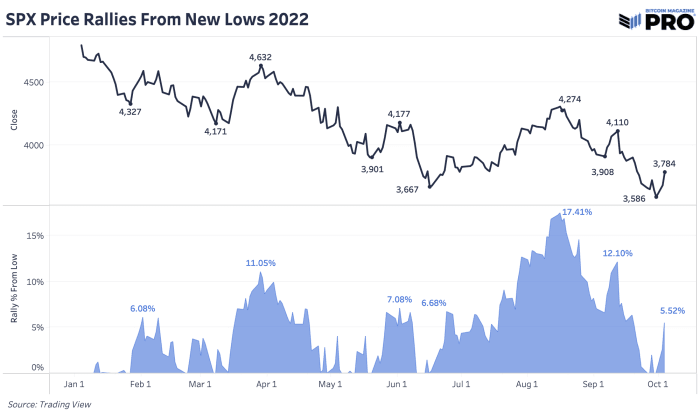

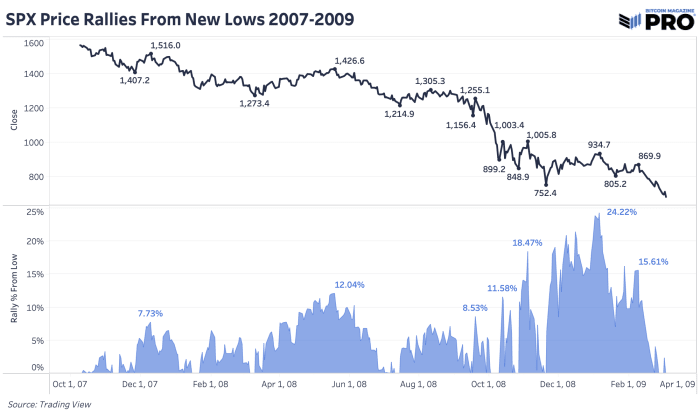

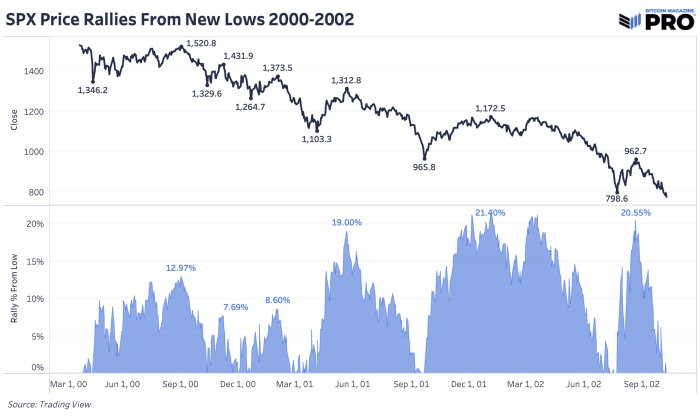

We zullen de lezers herinneren aan de omvang van de berenmarktrally's die we tot nu toe hebben gezien en de omvang van deze rally's in de tegenhangers van 2000 en 2008. Er zijn andere cycli om te bestuderen en te vergelijken, maar dit zijn slechts enkele recente voorbeelden.

We hebben al een significante rally van 17.41% gezien vanaf dieptepunten voor de SPX met bitcoin oplopend tot $ 25,000. Maar dat veranderde zijn volgende terugval niet lager en, wat we denken, is het neerwaartse traject op middellange termijn nog steeds aan het spelen. Zelfs tijdens de ineenstortingen van de laatste fase van 2002 en 2009 zag de S&P 500 een stijging van meer dan 20% voordat hij daalde. Terwijl de markt zich opstapelt met te korte bloedige omstandigheden en doemdagnieuws over een hogere hefboomwerking, onthoud dan dat er geen gratis lunch is.

Een ander interessant punt om op te merken is dat bearmarkten doorgaans kort zijn en gemiddeld 10 maanden duren. Die benchmark van 10 maanden zou ons ongeveer brengen waar we nu zijn. Toch moet er een nuttig idee en stelling worden gemaakt dat de huidige vernietiging die we tot nu toe hebben gezien, gaat over de heraanpassing aan een unieke en historische tijd voor tarieven, obligaties en krediet. We zijn nog maar net aangekomen bij wat is de klassieke en cyclische winsten dragen markt.

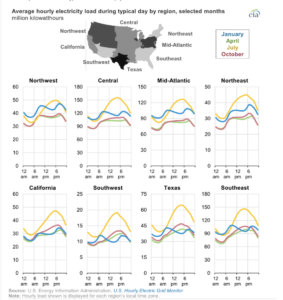

Aangezien obligaties, valuta's en wereldwijde aandelen allemaal zijn blijven handelen met toenemende volatiliteit, is de recente historische en impliciete volatiliteit van bitcoin griezelig gedempt in vergelijking met historische normen.

Hoewel het gebrek aan recente volatiliteit in bitcoin een teken zou kunnen zijn dat veel van de hefboomwerking en speculatieve manie van de bull-markt bijna volledig is weggespoeld, blijven onze ogen gericht op de buitenmaatse legacy-markten voor tekenen van kwetsbaarheid en volatiliteit, die als een tegenwind op korte/middellange termijn.

Terwijl de wereld rond de prijsactie van bitcoin steeds onzekerder lijkt te worden, blijft het Bitcoin-netwerk volledig onaangetast op protocolniveau en blijft het zijn werk doen als een neutrale monetaire activa / afwikkelingslaag, ondanks de volatiliteit van de wisselkoers.

Tik tak, volgende blok.

Relevante eerdere artikelen

- Bear Market

- Bitcoin

- Bitcoin Magazine

- Bitcoin Magazine Pro

- Prijs in BTC

- blockchain

- blockchain-naleving

- blockchain-conferentie

- coinbase

- vindingrijk

- Overeenstemming

- cryptoconferentie

- crypto mijnbouw

- cryptogeld

- gedecentraliseerde

- Defi

- Digitale activa

- ethereum

- Hefboomwerking

- machine learning

- Markten

- niet-vervangbare token

- Plato

- plato ai

- Plato gegevensintelligentie

- PlatoData

- platogamen

- Veelhoek

- Bewijs van het belang

- Volatiliteit

- W3

- zephyrnet