Aproape 10 miliarde de dolari au fost furate în escrocherii și furturi DeFi abia în 2021, reprezentând o creștere de 81% față de 2020, iar rugpull-urile au reprezentat peste 35% din toate veniturile din cripto escrocherii.

Asta e conform la un raport recent al lui Elliptic. Și, deși există multe tipuri de escrocherii care au loc în mod regulat în cadrul comunității criptomonede, rugpull-urile sunt, fără îndoială, cele mai infame.

Deci, ce este un Rugpull în Crypto?

Un rugpull - din expresia a trage covorul de sub cineva - se referă la un tip de înșelătorie în care echipa de dezvoltare din spatele unui proiect de finanțare descentralizată (DeFi) fuge cu fondurile investitorilor vânzând sau drenând lichiditatea acestuia.

În DeFi, lichiditatea se referă la numărul de active cripto turnate într-un pool de lichidități și blocate într-un contract inteligent, iar aceasta este o cerință pentru operarea unui creator de piață automatizat (AMM) și a unor schimburi descentralizate, cum ar fi Uniswap.

Pentru a înțelege elementele de bază ale modului în care funcționează Uniswap (și alte DEX similare), vă rugăm să aruncați o privire la ghid detaliat.

În esență, la fel ca în cazul schimburilor centralizate, lichiditatea este esențială în protocoalele bazate pe DeFi, deoarece facilitează utilizatorilor să execute tranzacții între mai multe active fără a provoca fluctuații masive de preț în prețul activelor. Vom vorbi mai multe despre lichiditate mai târziu în acest ghid.

Rugpulls sunt frecvent asociate cu spațiul DeFi datorită cât de simplu este să creați o nouă criptomonedă și să o listați pe o bursă descentralizată (DEX) fără a fi nevoie să treceți printr-un proces Know Your Customer (KYC) și să rulați un smart terț. auditul codului contractual care va asigura că codul nu are vulnerabilități cunoscute. Cu toate acestea, rețineți că un audit nu asigură neapărat legitimitatea unui proiect.

În lumina celor de mai sus, este, de asemenea, adevărat că comunitatea devine din ce în ce mai suspicioasă față de protocoalele neauditate, pe măsură ce mai mulți experți continuă să se alăture domeniului.

Înțelegerea tragerilor de covor

Acum că avem o idee de bază despre ce sunt rugpul-urile, să vedem cum se desfășoară de obicei. De obicei, dezvoltatorii unui proiect creează un nou token - de obicei bazat pe standardul Ethereum ERC-20, dar și pe alte rețele de nivel XNUMX, cum ar fi Solana, Avalanche sau Binance Smart Chain - și îl listează pe un DEX open-source, cum ar fi Uniswap (Ethereum), Raydium (Solana), TraderJoe (Avalanche) sau Pancakeswap (Binance Smart Chain).

Odată creat, dezvoltatorii au două opțiuni pentru a injecta lichiditate în DEX: printr-un pool de lichidități - în care jetonul este asociat cu o criptomonedă mai populară precum Ether (ETH) - sau printr-un IDO (Ofertă DEX inițială), în care simbolul unui proiect își face primul debut public pe DEX pentru a strânge fonduri de la investitorii de retail.

Pentru majoritatea proiectelor legitime, încasările sunt blocate pentru o anumită perioadă după eveniment și astfel puteți identifica primul steag roșu - cine plănuiește un rugpull, de obicei, nu blochează lichiditatea pentru a o elimina ulterior din pool. .

În orice mod, dezvoltatorii vor promova, de obicei, o înșelătorie cripto cu suficient marketing pentru a stimula investitorii să cumpere simbolul, promițând APY (Procentaj anual de randament) nerealist. APY este un procent din randamentul câștigat pe o investiție timp de un an. Fiți atenți – un APY ridicat nu înseamnă neapărat că un proiect cripto este o înșelătorie, cu toate acestea, se traduce într-un risc mai mare.

Echipa va continua să creeze diverse canale de social media, inclusiv Discord, Twitter, Instagram etc, cu identități false sau să rămână total anonime. Un alt declin de responsabilitate aici ar fi că nu toate echipele anonime se dovedesc a fi escroci – de fapt, anonimatul este o valoare foarte proclamată a industriei pe care mulți participanți o susțin cu drag.

Ideea principală este de a crea hype, deși fals, cât mai mult posibil, încercând să arate cât mai legitim pe rețelele sociale. Unii escroci vor falsifica chiar atacuri la protocoalele lor și apoi vor avertiza investitorii despre potențialii escroci și hackeri, dându-și un aer de legitimitate.

Odată ce sunt implicate suficiente victime și oferă suficientă lichiditate proiectului, escrocii își pot vinde cota de jetoane dintr-o dată la un preț ridicat, în timp ce epuizează fondul de lichiditate.

Fără lichiditate suficientă, investitorii sunt nevoiți să vândă la un preț mult mai mic, pierzând o sumă importantă de bani. Dacă proiectul nu este auditat de o companie de audit binecunoscută, atunci dezvoltatorii pot strecura ușile din spate ascunse în codul de contract inteligent al protocolului. Odată ce toată lichiditatea este epuizată, iar fondurile investitorilor sunt în mâinile echipei de dezvoltare, echipa procedează adesea să ștergă toate urmele protocolului, ștergând site-ul oficial și canalele de social media.

Cum să depistați și să evitați o potențială tragere de covor

Există numeroase semnale roșii pe care le putem identifica într-un proiect DeFi.

Ca o notă secundară, înainte de a investi într-un proiect de criptomonedă, asigurați-vă întotdeauna că faceți propria diligență și cercetare pentru a evita pierderea unei sume considerabile de bani - și investiți întotdeauna ceea ce vă puteți permite să pierdeți.

Pentru mai multe sfaturi pe care trebuie să le cunoașteți pentru tranzacționarea criptografică - Citiți aici.

Echipa anonimă

Acesta este un factor critic pe care ar trebui să îl luați în considerare. O echipă anonimă sau profiluri pseudonime care conduc un proiect de criptomonedă este un semn de bănuit. Dar să detaliem.

Felul în care înțelegeți anonimatul, totuși, este dezbătut. Există o mulțime de dezvoltatori cunoscuți în domeniul criptomonedelor care nu au fost doxxed, dar au un istoric dovedit verificabil. Prin urmare, faptul că identitățile lor reale sunt necunoscute nu este neapărat un steag roșu.

Pe de altă parte – o echipă complet doxxed fără un istoric dovedit poate fi un steag roșu și mai mare. Prin urmare, este important să navigați cu mare atenție în aceste circumstanțe.

Amintiți-vă – nu aveți încredere, verificați.

În orice caz, investiția într-un proiect condus de oameni care sunt anonimi și nu au antecedente crește semnificativ profilul de risc al jocului tău și, cu siguranță, ar trebui să fii conștient de acest lucru.

Carte albă de neînțeles, neclară

Proiectul ar putea avea o carte albă (un document care prezintă scopul și componentele sale tehnice) scrisă într-un mod de neînțeles, ambiguu și cu un model de lucru inexistent, adică este mai conceptual, fără un produs real.

Fiți cu ochii și pe acesta: cartea albă ar putea fi scrisă într-un mod care arată mai mult ca o piesă de marketing decât oferind de fapt ceva util sau inovator ecosistemului DeFi.

Alocare disproporționată de jetoane

Dacă distribuirea token-ului favorizează dezvoltatorii, stai departe de proiect. Asigurați-vă că verificați alocarea token-ului și programul de lansare a aprovizionării.

Puteți utiliza exploratori de blocuri precum Etherscan pentru a vedea cum sunt distribuite jetoanele, numărul deținătorilor de jetoane și cât deține fiecare dintre ele.

O distribuție echilibrată a ofertei de jetoane se traduce, de obicei, într-o investiție mai sigură.

Fără perioade de blocare sau de achitare

După un IDO, dezvoltatorii renunță la proprietatea token-urilor prin blocarea fondului de lichiditate, garantând că lichiditatea rămâne neatinsă pentru o perioadă suficientă de timp. Nicio perioadă de blocare înseamnă că dezvoltatorii pot scurge lichiditatea în orice moment, forțând investitorii să vândă în pierdere.

Lipsa unei perioade cuprinzătoare de atribuire, pe de altă parte, ar putea însemna că primii susținători și echipa în sine sunt nealiniate cu obiectivele proiectului. Acest lucru s-ar putea traduce prin așa-numitul „covor lent”.

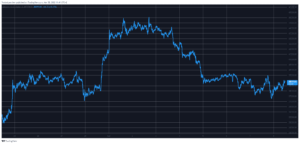

Aceasta este o situație în care investitorii de semințe care nu au niciun interes să susțină viziunea pe termen lung a proiectului, dar au intrat doar pentru că au avut ocazia să fie devreme, își vând încet token-urile de-a lungul timpului, practic scăzând prețul. Un proiect care a trecut prin ceva de genul are de obicei o diagramă care arată astfel:

Lichiditate scăzută și valoare totală blocată (TVL)

Verificați întotdeauna lichiditatea proiectului DeFi uitându-vă la volumele sale de tranzacționare pe 24 de ore. Dacă este scăzut, atunci este mai ușor pentru echipa de dezvoltare să manipuleze prețul jetonului.

Dacă proiectul pe care îl cercetați are un fel de mecanism de miză sau vă permite să furnizați lichiditate, atunci ar trebui să luați în considerare și valoarea totală blocată (TVL) în el. Această măsurătoare se explică de la sine – vă arată câți bani sunt mizați/blocați în proiect în acel moment. Cu cât acest număr este mai mare, cu atât oamenii au mai multă încredere în el.

Defi RugPulls: Istoria lungă a evenimentelor

AnubisDAO

AnubisDAO a fost o criptomonedă memecoin comercializată ca o furcă a OlympusDAO, o monedă de rezervă DeFi creată de vânzările de obligațiuni și comisioanele de la furnizorii de lichidități. AnubisDAO a debutat cu o ofertă inițială de monede care a strâns 60 de milioane de dolari strânși de la investitori, abia ulterior pentru a fi transferată într-un singur portofel și accidentat.

Meerkat Finance

Meerkat Finance a fost un proiect DeFi cu seif de randament lansat pe Binance Smart Chain (BSC). La o zi după debutul său, seifurile protocolului „au suferit” o breșă de securitate în care dezvoltatorii a scurs peste 31 de milioane de dolari. În realitate, contractul de implementare Meerkat a fost modificat pentru a permite golirea bolților cu puțin timp înainte de lansare.

Randament Luna

Luna Yield a fost un agregator de randament încrucișat bazat pe Solana, lansat pe platforma de lansare financiară a Solana, SolPAD. Dezvoltatorii protocolului a eliminat lichiditatea după ce a furat mai multe jetoane în valoare de aproape 10 milioane de dolari — toate canalele de socializare și site-ul oficial au fost eliminate la scurt timp după.

TurtleDEX

TurtleDEX a fost un schimb descentralizat construit pe rețeaua BSC. Protocolul a debutat cu o rundă de pre-vânzare care a strâns aproximativ 9,000 BNB, care în acel timp s-au ridicat la 2.5 milioane de dolari. Cu toate acestea, echipa a drenat lichiditatea din pool-urile de tranzacționare de pe BSC, a schimbat jetoanele TTDX pentru ETH și apoi a vândut fondurile pe bursa Binance.

Gânduri de închidere

Pe lângă faptul că este un viitor promițător, Finanțarea Descentralizată este considerată vestul sălbatic al industriei cripto.

Ecosistemul este plin de oportunități pentru dezvoltatori și cripto-entuziaști de a explora și de a crea noi tehnologii. Acest lucru este valabil și pentru investitorii care îi susțin devreme.

Dar, ca în orice industrie în plină expansiune, escrocii și actorii rău intenționați vor încerca întotdeauna să găsească și să exploateze vulnerabilitățile din ecosistem sau să se prezinte drept proiecte legitime care oferă profituri exagerate fără niciun model de funcționare. Acesta este motivul pentru care ar trebui să faceți întotdeauna propria cercetare înainte de a investi și să investiți întotdeauna ceea ce vă puteți permite să pierdeți.

- 000

- 2020

- 2021

- 9

- Despre Noi

- TOATE

- alocare

- sumă

- anual

- anonimat

- Bunuri

- de audit

- Automata

- Market Maker automatizat

- Avalanşă

- Backdoors

- Noțiuni de bază

- fiind

- Miliard

- binance

- BNB

- încălcarea

- Cumpărare

- canale

- cod

- Monedă

- comunitate

- companie

- comparație

- continua

- contract

- Cross-Chain

- cripto

- Industria criptelor

- Înșelătorie Crypto

- cripto-tranzacționare

- cryptocurrency

- Monedă

- zi

- dezbatere

- descentralizată

- Schimbul descentralizat

- Finanțe descentralizate

- DEFI

- Dezvoltatorii

- Dezvoltare

- Dex

- diligență

- discordie

- distribuite

- distribuire

- jos

- Devreme

- ecosistem

- Elaborat

- Eliptice

- CEC-20

- esenţial

- ETH

- Eter

- Eter (ETH)

- ethereum

- eveniment

- schimb

- Platforme de tranzacţionare

- experți

- Exploata

- ochi

- fals

- Taxe

- finanţa

- First

- pentru investitori

- furculiţă

- Complet

- Fondurile

- viitor

- obtinerea

- Oferirea

- Goluri

- ghida

- hackeri

- având în

- aici

- Înalt

- extrem de

- istorie

- Titularii

- Cum

- Cum Pentru a

- HTTPS

- idee

- important

- Inclusiv

- industrie

- Oferta inițială de monede

- inovatoare

- interes

- investind

- investiţie

- Investitori

- IT

- Cunoașteți clientul

- cunoscut

- KYC

- lansa

- Led

- ușoară

- Lichiditate

- furnizori de lichiditate

- Listă

- listat

- blocat

- Lung

- cautati

- producător

- Piață

- Marketing

- sens

- Mass-media

- milion

- minte

- model

- bani

- cele mai multe

- muta

- reţea

- rețele

- numeroși

- oferind

- oficial

- de operare

- Oportunităţi

- Oportunitate

- Opţiuni

- comandă

- Altele

- participanţi

- oameni

- procent

- perioadele

- Joaca

- mulțime

- piscină

- piscine

- Popular

- posibil

- destul de

- preţ

- proces

- Produs

- Profil

- Profiluri

- proiect

- Proiecte

- promova

- protocol

- furniza

- public

- ridica

- Realitate

- record

- raportează

- cercetare

- cu amănuntul

- Investitori de vânzare cu amănuntul

- Returnează

- venituri

- Risc

- rotund

- funcţionare

- de vânzări

- Înșelătorie

- Escrocii

- escrocherii

- securitate

- sămânţă

- vinde

- Distribuie

- semnificativ

- asemănător

- simplu

- inteligent

- contract inteligent

- furişa

- Social

- social media

- suntrap

- vândut

- Cineva

- ceva

- Spaţiu

- Loc

- Staking

- şedere

- furate

- livra

- Vorbi

- echipă

- Tehnic

- Tehnologii

- Noțiuni de bază

- terț

- Prin

- timp

- Sfaturi

- semn

- indicativele

- urmări

- Trading

- Tranzacții

- Încredere

- stare de nervozitate

- înţelege

- uniswap

- susține

- us

- utilizatorii

- obișnuit

- valoare

- Boltă

- Investirea

- viziune

- Vulnerabilitățile

- Portofel

- website

- Vest

- Ce

- Ce este

- Hartie alba

- OMS

- în

- fără

- Apartamente

- de lucru

- valoare

- an

- Randament